[헤럴드경제=심아란 기자] SK그룹이 사전 구조조정 성과를 속속 내고 있다. 지난해 11번가 콜옵션 미이행 사태로 인한 자본시장 내 평판리스크가 무색하게 기관전용 사모펀드(PEF)의 자금을 적극 활용 중이다. 그룹 최고 의사결정기구 SK수펙스추구협의회에 최창원 부회장이 의장으로 올라선 첫해부터 조 단위 유동성 확보에 근접해졌다.

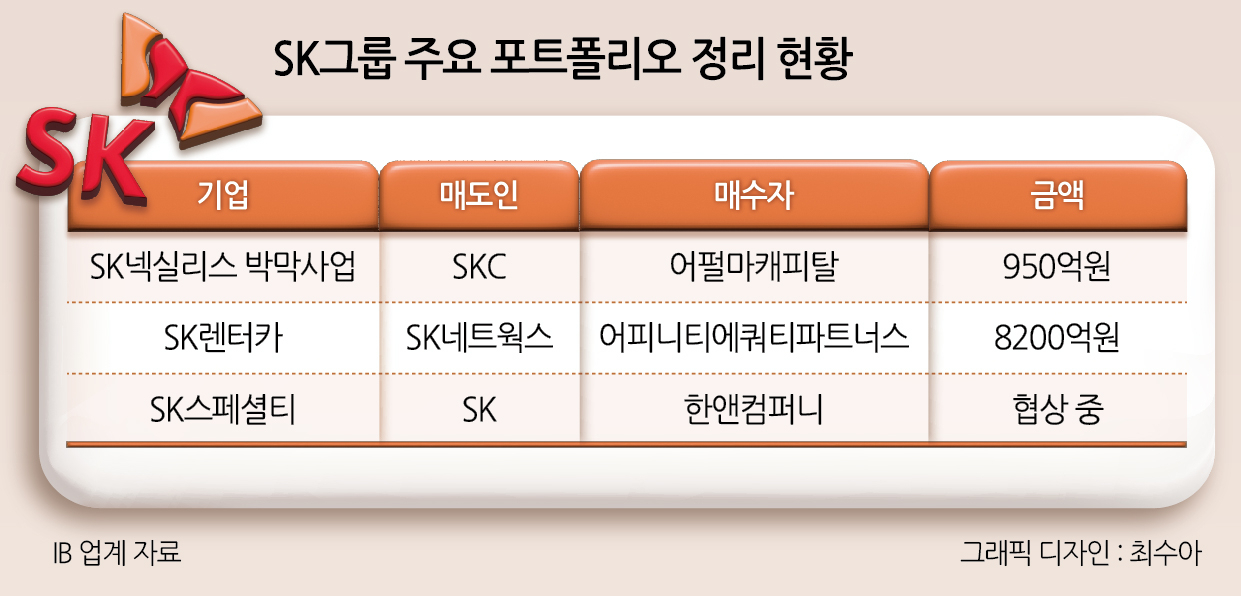

15일 투자은행(IB) 업계에 따르면 SK그룹은 비주력사업 구조조정을 통해 9600억원가량 현금화를확정했다. 정리된 사업은 ▷SK넥실리스 박막사업(950억원) ▷SK매직 가전사업(456억원) ▷SK렌터카(8200억원) 등이다. 현재 SK㈜의 SK스페셜티 매각도 윤곽을 드러낸 만큼 추가 재원 확보가 기대된다. 잠재 매각 후보군으로는 SK아이이테크놀로지(SKIET), SK엔펄스가 꼽히고 있다.

SK그룹은 올해 들어 성장이 기대되는 우량 자산은 내재화하고 비주력 사업 지분을 낮추는 리밸런싱 계획을 대대적으로 홍보해 왔다. 에너지, 반도체, 인공지능(AI), 바이오 등을 역점 사업으로 점찍은 상태다.

SK매직 가전사업을 제외하면 성사된 거래 3건은 PE 품에 안겼다는 공통점을 가진다. SK넥실리스 박막사업은 어펄마캐피탈이 내년 초 인수를 완료할 예정이며 SK렌터카의 경우 올해 8월 어피니티에쿼티파트너스가 매수 절차를 완료했다.

SK스페셜티는 한앤컴퍼니가 우선협상대상자로 선정돼 거래 구조와 금액 등을 협상 중이다. SK㈜는 그룹 내 반도체 사업과 시너지를 감안해 SK스페셜티 일부 지분은 보유할 계획이다. SK스페셜티의 전체 지분가치는 4조원대로 논의되면서 거래 규모 측면에서 바이아웃 시장에 의미 있는 이정표를 세울 것으로 예상된다.

이달 종료된 SK이노베이션과 SK E&S의 합병 과정에서도 PE와의 관계가 부각된다. SK이노베이션은 SK E&S 합병에 앞서 전제 조건으로 상환전환우선주(RCPS) 소멸을 설정했다. 해당 RCPS는 SK E&S가 발행한 것으로 미상환 잔액은 3조1350억원, 전량 콜버그크래비스로버츠(KKR)가 보유한 상태였다.

KKR은 SK E&S가 SK이노베이션에 합병되면 계약 조건이 변경되고 기초 자산이 변경되는 만큼 즉각 현금이나 현물로 RCPS 상환을 요구할 수 있었다. 그러나 SK 측은 일시에 상환하는 부담을 덜어내기 위해 SK E&S의 RCPS를 ‘합병 후 SK이노베이션’으로 승계하는 것으로 KKR을 설득하는 데 성공했다.

그룹의 핵심 사업인 배터리 분야에서 PE의 투자 유치는 작년 대비 주춤했다. 전기차 수요 부진에 따라 이차전지 업황이 저조해진 탓에 PEF 자금을 끌어오진 못한 모습이다. SK온의 경우 지난해 MBK파트너스, 한국투자프라이빗에쿼티 등 주요 PE로부터 2조원 가까운 자금을 조달했으나 올해는 다른 재무 전략을 펼쳤다. 증권사 고유계정을 활용한 신종자본증권 발행, 유상증자 등으로 자금 수요를 메우고 있다.

시장 관계자는 “SK와 SK디스커버리 계열사들은 수년간 다양한 PEF 운용사와 거래 경험을 쌓아 왔다”라며 “주요 PE와 상호 합의와 소통이 원활하게 이뤄지고 있어 SK 측에서 먼저 PE에 딜을 제안하는 분위기로 앞으로도 여러 거래가 성사될 것”이라고 말했다.