지난해 기관전용 사모펀드(PEF) 운용사는 헤지펀드를 넘나드는 운용 전략을 선보인 것이 특징이다. 자본시장법 개정안 통과로 사모펀드 규제가 일원화된 지 2년을 넘어서면서 공격적인 헤지펀드의 투자 영역까지 PEF 운용사가 뛰어들고 있다. 지배구조 개편을 위한 적대적 인수합병(M&A)을 시도하는 한편 크레딧 펀드의 투자 또한 활발했다.

지난해 말 MBK파트너스가 헤지펀드의 전유물로 여겨진 주주 행동주의로 한국앤컴퍼니 경영권 인수에 나서면서 시장을 깜짝 놀라게 했다. 행동주의 펀드는 주로 단기간의 고수익을 추구하는 헤지펀드의 전유물처럼 여겨지기 때문이다.

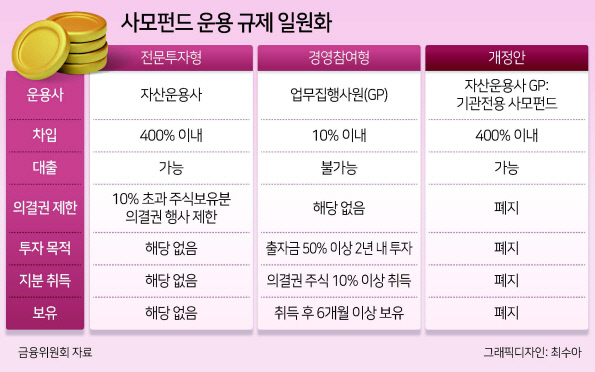

2021년 자본시장법 개정안을 통해 사모펀드 운용 규제가 일원화되면서 PEF의 운용 전략이 다양해진 것이 배경으로 꼽힌다. 의결권 주식 10% 이상 취득, 취득 후 6개월 이상 보유 등의 규제가 폐지되면서 PEF 또한 바이아웃(경영권 인수) 투자를 넘어 다양한 운용 전략을 펼칠 수 있게 된 것이다.

MBK는 한국앤컴퍼니의 지배구조 개편을 위한 적대적 M&A에 나선 만큼 지분율 50% 이상을 확보하고 이사회 개편 등 경영권 안정을 위해 몇 년간 최대주주 자리를 유지한다는 계획이었다. 소수 지분으로 경영권을 위협해 단기간에 기업가치를 끌어올리는 행동주의 헤지펀드의 전략은 아니었다.

그러나 그동안 한국의 PEF 운용사는 기업의 파트너로서 M&A 시장에서 입지를 다져온 만큼 오너가의 경영권을 공격하는 이같은 투자는 시장에 적지 않은 파장을 일으켰다. MBK는 공개매수 지분율을 채우지 못해 결과는 실패로 끝났다. 다만 지배구조 문제로 기업가치가 훼손된 기업에 투자 기회를 발굴한다는 입장을 보면 이런 공격적인 행보가 이어질 것으로 보인다.

아울러 법 개정으로 헤지펀드에만 허용돼 오던 크레딧 펀드를 PEF 운용사도 결성할 수 있게 됐다. 크레딧 펀드란 회사 지분이 아니라 전환사채(CB), 신주인수권부사채(BW) 등 중위험 중수익의 메자닌 투자에 힘을 싣거나 기업에 직접 대출을 해 수익을 올리는 것을 목적으로 하는 펀드를 뜻한다.

투자 자금을 모아 기업 회사채나 대출에 투자하는 사모대출펀드(PDF)와 이에 더해 구조화된 채권이나 기업의 부실 자산 등 보다 넓은 투자 범위를 갖는 사모신용펀드(PCF) 등이 크레딧 펀드의 대표적인 예다. 이에 국내 주요 PEF 운용사는 앞 다퉈 크레딧 펀드 부분을 신설했고 지난해 투자에 박차를 가했다.

IMM크레딧솔루션(ICS)은 윤활유 업체 SK루브리컨츠, 양극재 제조기업 엘앤에프에 투자를 시작으로, 지난해 6000억원 규모의 KT클라우드 투자유치 거래를 완료했다. 블라인드 펀드나 인수금융 없이 전액 프로젝트 펀드로 조달, 저력을 과시했다. 이외에도 블라인드 펀드 코리아배터리앤이에스지를 활용해 대명에너지, 대주전자재료 등에 투자했다.

글랜우드크레딧은 그동안의 트랙레코드를 기반으로 약 3000억원 규모의 블라인드 펀드 결성에 나섰다. 글랜우드크레딧은 GS건설이 LG그룹 계열사 S&I코퍼레이션 건설부문을 인수하는데 1000억원의 전환상환우선주(RCPS)를 취득한 것을 시작으로, SK에코플랜트, 한화첨단소재 등에 투자했다.

VIG얼터너티브크레딧(VAC)은 500억원 규모의 마이리얼트립 BW 투자를 회수해 업계의 관심이 집중됐다. 여러 크레딧 펀드가 출범되고 투자에 속도를 내고 있지만, 아직까지 엑시트(투자금 회수) 사례가 적은 영향이다.

IB업계 관계자는 “작년에는 사모펀드 규제 일원화로 PEF 운용사의 운용 기법이 다양해진 것이 특징”이라며 “PEF 운용사가 헤지펀드의 영역으로 투자 운용을 확대하는 한편 크레딧 펀드 출범으로 지분 투자 외 다양한 전략을 구사하며 진화하는 모습”이라고 말했다. 김성미 기자