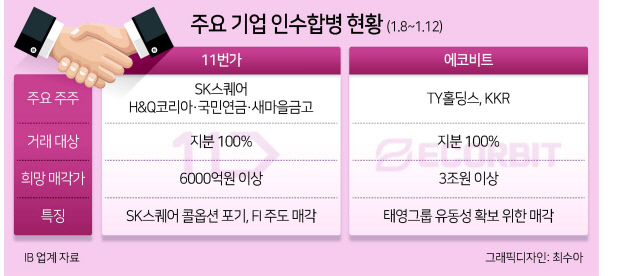

11번가와 에코비트가 새 주인을 찾으면서 올해 인수합병(M&A) 시장의 포문을 연다. 두 건의 거래 모두 그룹 내 구조조정 과정에서 파생됐다는 점이 눈길을 끈다. 재무적투자자(FI) 투자금 회수에 무게가 실린 거래인만큼 시장의 관심은 매각 가격에 쏠리고 있다.

12일 투자은행(IB) 업계에 따르면 11번가의 FI는 씨티글로벌마켓증권과 삼정KPMG를 주관사로 선정해 매각 작업을 시작했다. FI는 사모펀드(PEF) 운용사인 H&Q코리아와 국민연금, MG새마을금고로 이뤄진 컨소시엄이다. 11번가의 최대주주인 SK스퀘어가 FI의 콜옵션 요청을 거절하면서 매각 주도권은 FI가 쥐게 됐다. 투자 당시 FI가 최대주주 지분을 끌어와 경영권 지분을 매각할 수 있는 드래그얼롱을 제공 받았다.

거래 대상은 11번가 지분 100%, 매각 예정가격 하한선은 약 6000억원에 고정될 전망이다. FI 측의 투자 원금 5000억원과 SK스퀘어로부터 보장 받은 내부수익률(IRR) 3.5%를 감안한 금액이다.

11번가 딜의 경우 SK그룹에서 이커머스 사업 의지를 접으면서 시작돼 구조조정 성격을 띄고 있다. 매도자는 네이버와 쿠팡의 2강 체제가 굳어진 이커머스 시장에서 11번가의 성장성보다는 가격 할인 매력을 부각할 가능성이 있다.

태영그룹 역시 구조조정 과정에서 종합환경기업 에코비트를 M&A 시장에 매물로 내놨다. SK그룹의 11번가와 달리 에코비트는 태영그룹 내 알짜 자산이라는 차이점을 가진다.

태영그룹 지주회사인 TY홀딩스와 글로벌 PEF 운용사 KKR이 에코비트 경영권을 공동 보유 중이다. KKR은 에코비트 매각에 동의하면서 태영건설 정상화에 힘을 보탠다. TY홀딩스는 에코비트 매각 대금으로 태영건설을 지원한다는 목표다.

에코비트 매각 희망가격은 3조원대로 원매자를 확보할지 주목되고 있다. 에코비트의 현금창출력은 꾸준하지만 폐기물 매립의 사업성이 저하된 점은 부담 요소로 꼽힌다. TY홀딩스는 태영건설 정상화를 위한 유동성이 필요하며 KKR은 펀드 수익 극대화가 중요하다. KKR이 에코비트에 투자한 원금은 1조3160억원, 그동안 배당으로 수령한 중간 회수금은 약 900억원 정도다.

에코비트 매각이 성공해도 TY홀딩스의 사모채는 변수다. TY홀딩스는 지난해 KKR을 대상으로 4000억원어치 사모채 발행했다. 당시 마련한 재원은 태영건설에 빌려주면서 이자 지급 의무 역시 태영건설 몫이다. 다만 태영건설이 워크아웃에 들어가면서 연 이율 13%에 달하는 이자를 감당할 개연성은 낮다. TY홀딩스가 에코비트 매각 대금을 활용해 사모채를 조기상환 가능성도 언급되고 있다.

심아란 기자