[헤럴드경제=서지연 기자] 저축은행업계가 지난해 부동산 프로젝트파이낸싱(PF) 부실 우려에 대비하기 위해 선제적으로 충당금을 적립하면서 적자 전환했다. 연체율 상승폭은 3.14%포인트(p)로 2011년 저축은행 사태 이후 가장 높은 것으로 나타났다. 금융당국은 꼼꼼히 관리한 영향이며, 충분히 감내 가능한 수준이라고 설명했다.

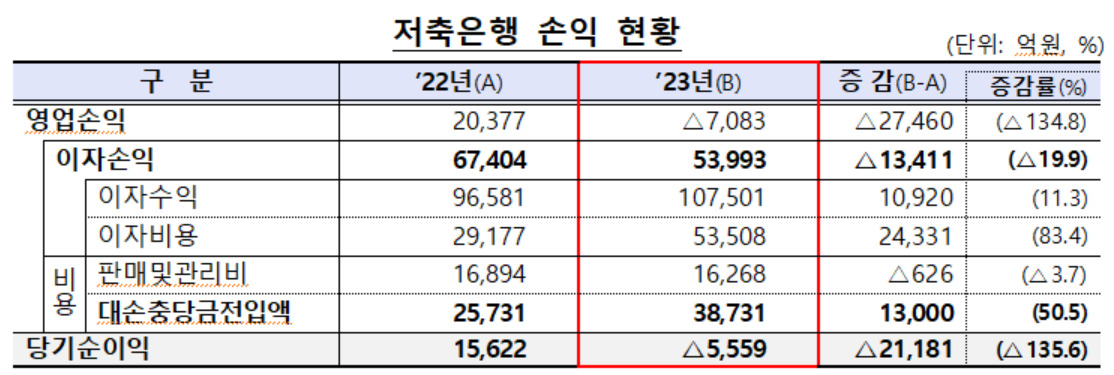

22일 금융감독원이 발표한 지난해 저축은행 및 상호금융조합 영업실적(잠정)에 따르면 작년 당기순손실은 5559억원으로 전년 당기순이익(1조 5622억원) 대비 적자 전환했다.

이는 조달비용 증가 등에 따른 이자손이익이 감소한 영향과 PF대출 관련 선제적 대손충당금 적립 등으로 인한 대손비용 증가에 기인한다.

같은 기간 연체율은 6.55%로 전년말(3.41%) 대비 3.14%p 상승했다. 가계대출 연체율은 5.01%로 전년말(4.74%) 대비 0.27%p 상승에 그쳤지만, 기업대출은 8.02%로 전년말(2.90%) 대비 5.12%p 늘었다.

지난해 말 고정이하여신비율은 7.72%로 전년말(4.08%) 대비 3.64%p 상승했다. 금감원 관계자는 “감독규정상 요적립액 대비 충당금적립률은 113.9%로 전년말 대비 0.5%p 상승하는 등 모든 저축은행이 규제비율 100%을 상회했다”고 말했다.

BIS기준 자기자본비율은 14.35%로 전년말(13.15%) 대비 1.20%p 상승했고, 규제비율인 7%, 자산1조 이상보다 높은 수준을 유지했다.

대출 감소에 따라 위험가중자산이 감소한 반면, 자본확충 등으로 자기자본은 증가한 데 따른 영향이다.

총자산은 126조6000억원으로 전년말(138조6000억원) 대비 12조원 감소했다. 이는 고금리 지속, 경기 회복 지연 등으로 기업대출 위주로 대출자산이 감소하면서 나타났다.

상호금융조합의 당기순이익은 2조 407억원으로 전년(3조 1276억원) 대비 1조 869억원 감소했다. 34.8% 떨어진 수치다.

연체율은 2.97%로 전년말 1.52% 대비 1.45%p 상승했다. 고정이하여신비율은 3.41%로 전년말 1.84% 대비 1.57%p 높아졌다. 지난해 말 순자본비율은 8.13%로 전년말 8.26% 대비 0.13%p 하락했지만, 최소규제비율(2%, 농협 5%) 대비 높은 수준을 유지했다.

이에 대해 금감원은 감내 가능한 수준이라고 거듭 밝혔다. 저축은행의 적자 규모 확대는 PF대출 예상 손실 가능성에 대비해 선제적으로 충당금을 적립한 영향이며, 상호금융조합은 경제사업 부문의 손실이 확대되면서 순이익이 감소한 측면이 크다는 것이다.

또한, 작년 말 연체율은 고금리와 경기 회복 지연 등으로 차주의 채무상환능력이 약화되면서 전반적으로 상승한 영향도 있다. 이러한 연체율 상승은 코로나 위기이후 금리 인상, 자산 가격 조정 등 경제가 정상궤도로 회복하는 과정에서 수반되는 현상으로, 특히 저축은행의 경우 과거 위기시와 비교할 때 낮은 수준을 유지하고 있다고 금감원은 설명했다. 저축은행 사태 당시 연체율은 20.3%에 육박한 바 있다.

김병칠 전략감독 부문 부원장보는 전날 브리핑에서 “PF 대출 연체율 상승은 종합적으로 볼 필요가 있다고 본다”라며 “우선 연체율 상승 속도와 폭을 봐야 한다. 최근 상승폭은 예전보다 작다. 연체율 절대적 수준도 2.70%라, 과거 부동산 위기 때 13.6% 넘어서던 시기와 비교해 보면 상당히 낮은 수준”이라고 설명했다.

이어 “연체율을 금융권이 감내할 수 있는지 여부도 중요하다”라며 “PF 연체율 증가폭 상대적으로 큰 저축은행은 충당금 적립률이 150% 정도여서 이미 많이 적립한 상태다. 뿐만 아니라 자본비율도 저축은행이 14%를 상회해 완만한 연체율 상승을 충분히 우리 금융시스템이 커버, 감내할 수 있는 상황이라고 판단한다”고 했다.