|

| 제롬 파월 미 연방준비제도(Fed·연준) 의장 [연합] |

[헤럴드경제=홍태화 기자] 한국은행 금융통화위원회가 12일 또다시 기준금리를 3.50%에 묶어두면서 금리 인하에 대한 기대감이 차갑게 식고 있다. 한은이 10회 연속 금리를 올리지도 내리지도 못한 것은 밥상 물가를 중심으로 불안한 물가 상황이 이어지고 있기 때문이다.

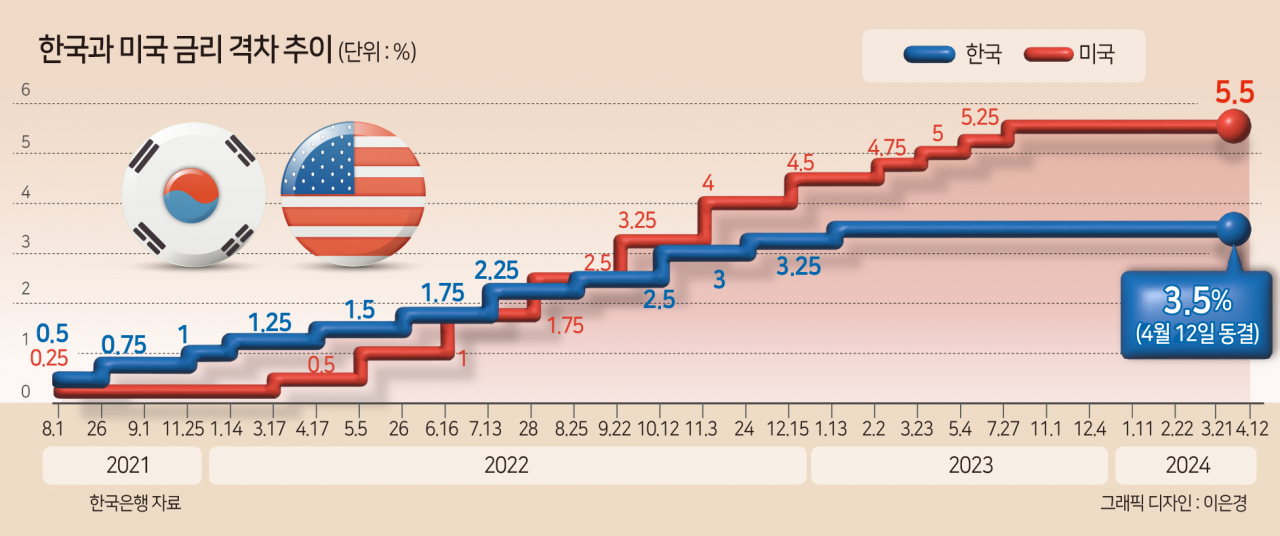

국내외 경제 상황에 큰 영향을 끼치는 미국 역시 높은 물가를 이유로 정책금리 인하 시점을 늦출 것을 시사한 것도, 한은이 기준금리를 연이어 동결토록 했다. 역대 최대차로 벌어진 한미간 금리 역전에 원/달러 환율 역시 높은 수준이어서, 수입물가를 자극해 국내 소비자물가의 상승 압박을 가할 가능성이 높다.

통화정책 결정의 가장 중요한 지표가 ‘물가안정’임을 감안하면 기준금리 인하 시점은 더 밀릴 수 있다.

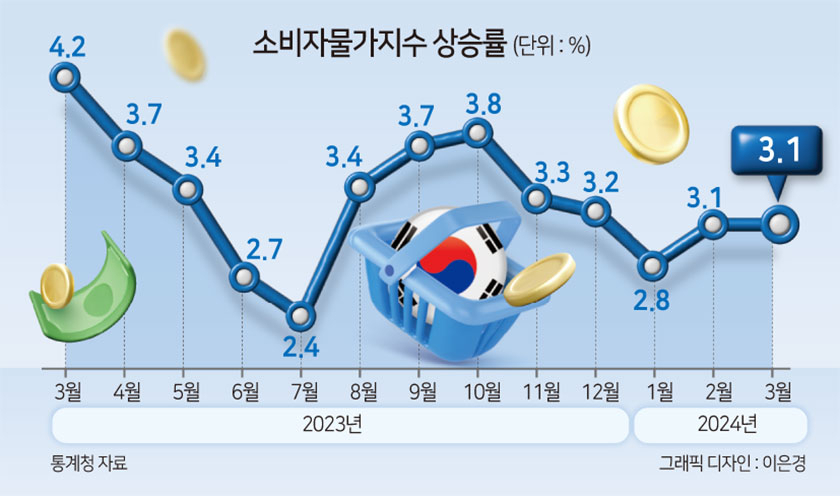

우리나라 소비자물가 상승률은 지난 1월(2.8%) 반년 만에 2%대로 내려왔지만, 농산물 가격 상승 등의 영향으로 반등했다. 2월(3.1%)과 3월(3.1%) 두 달째 3%대를 나타냈다.

물가를 밀어올린 것은 과일값 상승이 계속되는 상황에서 국제유가 불안마저 더해졌기 때문이다. 실제 3월엔 사과(88.2%), 배(87.8%), 귤(68.4%) 등 농축수산물(11.7%)이 전체 물가를 끌어올렸다. 사과·배의 물가 상승률은 통계 작성 이래 역대 최고치다.

앞으로도 우리나라 물가가 안정세로 돌아설 수 있을지는 미지수다. 농산물 물가를 주도하고 있는 과일은 채소와 다르게 생육기간이 길다. 늦여름, 가을이 돼서야 공급이 본격적 안정세를 찾을 수 있다.

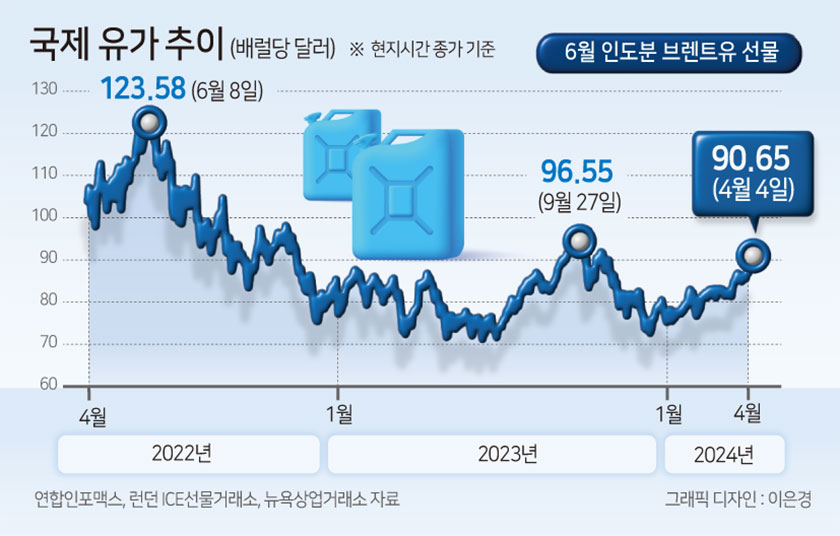

중동의 지정학적 우려로 불안한 유가도 물가 상승을 자극하고 있다. 이스라엘·이란 간 군사적 갈등이 고조되면서 국제 유가까지 배럴당 90달러대까지 뛰었고, 실제 지난달 석유류(1.2%)도 14개월 만에 상승 전환했다.

게다가 상반기 전기·가스요금 등 공공요금을 동결한 탓에 하반기로 요금 조정 수요가 몰릴 수 있다.

‘달러 강세’도 물가안정에 악재다. 지난해 말 1290원 안팎이던 원/달러 환율은 이날 장 초반 1370원 가까이 뛰었다.

강달러는 수입물가를 올려 국내 소비자물가 상승을 압박할 수 있다. 이미 미국 금리(5.25~5.50%)가 우리나라(3.50%)보다 2.0%포인트나 높은 상황에서, 한은이 기준금리를 내릴 수 없는 이유다.

문제는 미국의 기준금리 인하 시점 전망이 점차 뒤로 밀리고 있다는 데 있다. 당초 시장에서는 미국이 6월 금리 인하를 단행하고, 우리나라도 이에 발맞춰 순차적으로 금리를 조정할 것으로 내다봤다. 그런데 미국 물가가 반등하면서 이를 기대하기 어려워졌다.

3월 미국 소비자물가지수(CPI)는 전년 동월 대비 3.5% 상승했다. 지난해 9월(3.7%) 이후 6개월 만에 가장 높다. 한 달 전인 2월 CPI 상승률(3.2%) 대비 크게 오른 데다 다우존스가 집계한 전문가 예상치(3.4%)도 상회했다. 전월 대비 상승률 역시 0.4%로 전문가 예상치(0.3%)를 넘어섰다. 미국 물가가 ‘라스트마일(마지막구간)’에서 요동치면서 연방준비제도(Fed·연준) 금리인하 시점도 조정될 가능성이 커졌다.

실제로 금리선물 시장은 전날 미 증시 마감 무렵 연준이 6월 연방공개시장위원회(FOMC)에서 기준금리를 현 5.25∼5.50%로 동결할 확률을 83%로 반영했다. 6월 미국 금리인하는 없다는 관측이 많아졌단 얘기다. 하루 전만 해도 이 확률은 43%였다. 월가 금융기관들도 금리 인하가 ‘더 늦고, 더 적게’ 일어날 수 있다고 보고 있다. 골드만삭스는 금리인하 시기 전망을 6월에서 7월로 미뤘고 바클리 그룹은 올해 한 차례만 금리인하가 있을 것으로 전망했다.

금리 인하가 늦어지면 서민 경제에 직접적인 타격을 미칠 수밖에 없다. 저금리 시기에 빌린 막대한 부채에 취약차주부터 우선적으로 적색 신호가 들어온다. 이미 신호음이 들린다.

지난 1월 말 기준 국내 은행의 원화대출 연체율(1개월 이상 원리금 연체 기준)은 0.45%로 전달 말(0.38%) 대비 0.07%포인트 올랐다. 부문별로 살펴보면 가계대출 연체율은 전월 말(0.35%)보다 0.03%포인트 오른 0.38%였다. 이 중 주택담보대출 연체율은 0.25%로 같은 기간 0.02%포인트 상승했고, 주택담보대출을 제외한 가계대출(신용대출 등)의 연체율은 0.08%포인트 상승한 0.74%였다.

PF를 중심으로 한 실물경제 부실도 감안해야 한다. 건설사 신용등급은 악화일로를 걷고 있다. 건설사 신용도가 저하되면 회사채 발행 비용부담을 키운다. 고금리가 길어진다는 가정 아래 자금 조달력이 악화될 수 있다는 시장 우려를 키울 수밖에 없다. 한국신용평가에 따르면 올해 들어 신용등급, 또는 향후 신용등급 조정 방향을 뜻하는 등급전망을 현재보다 ‘강등’한 건설사(신용등급 BBB- 이상)는 GS건설·신세계건설·한신공영·대보건설 등 총 4곳으로 집계됐다.