|

| 15일(현지시간) 미국 텍사스주 테일러시에 위치한 삼성전자 반도체 공장 건설 현장에서 미국 정부의 보조금 지원을 기념하는 행사가 열렸다. 아라티 프라바카(왼쪽부터) 백악관 과학기술정책실장, 경계현 삼성전자 사장, 지나 러몬도 미국 상무장관, 마이클 맥콜 텍사스주 하원의원, 로이드 도겟 텍사스주 하원의원. [삼성 오스틴 페이스북] |

삼성전자가 마침내 미국 정부로부터 64억달러(약 8조8800억원)에 달하는 보조금을 받는다. 지난 2021년 11월 텍사스주 테일러 공장 건설 계획을 공식 발표한 지 약 2년 6개월 만이다. 이로써 미국에서 진행 중인 삼성전자의 생산기지 구축 프로젝트는 더욱 탄력을 받게 됐다. ▶관련기사 8면

인공지능(AI) 열풍으로 첨단 반도체 수요가 급증한 가운데 삼성전자는 현지 생산시설을 앞세워 엔비디아, 애플 등 미국 거대 고객사들을 적극 공략한다는 방침이다. 보조금 지급 발표에 맞춰 추가 투자계획도 내놔 AI 산업의 최전선인 미국에서 본격 승부수를 띄웠다.

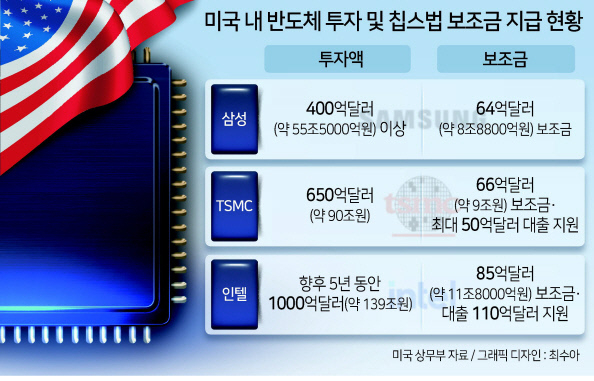

앞서 보조금을 수령한 TSMC, 인텔에 이어 삼성전자까지 합류하면서 파운드리(반도체 위탁생산) 3사의 AI 반도체 수주 경쟁은 한층 더 치열해질 것이란 전망이 나온다.

15일(현지시간) 업계와 외신에 따르면 미국 정부는 반도체법(Chips Act)에 따라 삼성전자에 64억달러 규모의 보조금을 지급한다고 발표했다. 이는 당초 시장에서 예상한 60억달러보다 늘어난 수준이다.

앞서 삼성전자는 지난 2021년 11월 텍사스주 테일러시에 투자계획을 발표한 이후 파운드리 공장 건설을 진행해왔다. 한동안 반도체 보조금 지급이 예상보다 늦어지며 당초 계획했던 양산 일정이 미뤄지기도 했다.

그러나 2년 6개월 만에 보조금을 받게 되면서 한숨 돌리게 됐다. 현재 건설 중인 파운드리 공장은 올해 하반기 가동을 시작해 2025년 대량 생산에 나서는 것이 목표다.

이날 테일러 공장 건설 현장에서는 보조금 지급을 기념하는 행사가 열렸다. 경계현 삼성전자 디바이스솔루션(DS) 부문장(사장)은 “이번 프로젝트는 단순한 생산시설 확장이 아니다”며 “우리는 현지 반도체 생태계를 강화할 것”이라고 강조했다.

지나 러몬도 미국 상무부 장관도 “이번 투자는 단순히 칩을 만드는 공장을 짓는 것 이상”이라며 “텍사스를 변화시킬 것”이라고 치켜세웠다.

|

| 삼성전자 美 테일러 공장 건설 현장 |

미국 상무부는 이날 삼성전자가 테일러에 400억달러(약 55조5000억원) 이상을 투자한다는 내용도 밝혔다. 이에 따라 삼성전자의 대미 투자규모는 기존 170억달러(약 23조5300억원)에서 약 2.5배 늘어나게 됐다. 기존 오스틴 공장 확장을 비롯해 테일러에 파운드리 공장 한 개를 더 짓는 게 핵심이다.

삼성전자가 이번에 받는 보조금은 전체 투자액 대비 16% 수준으로 전해졌다. 투자액 대비 보조금 지급비율만 놓고 보면 TSMC(10.2%), 인텔(8.5%)보다 많아 파격적인 대우를 받았다는 평가가 나온다.

앞서 66억달러(약 9조원)의 보조금을 받은 TSMC는 기존 400억달러(약 55조5000억원) 수준이었던 미국 투자규모를 650억달러(약 90조원)로 상향했다. 미국 애리조나주 피닉스 등에 반도체 공장 3개를 더 지어 총 6개를 구축한다는 계획이다.

인텔은 85억달러(약 11조8000억원)의 보조금을 지원받는다. 향후 5년에 걸쳐 총 1000억원(약 139조원)을 투자해 애리조나·뉴멕시코·오하이오·오레곤에 반도체 제조시설 등을 짓기로 했다. 나란히 보조금을 손에 쥔 3사가 미국 내 생산시설 구축을 두고 갈수록 치열한 경쟁을 벌이는 양상이다.

삼성이 계획보다 약 2.5배 늘어난 추가 투자를 결정한 데에는 AI 반도체 전쟁의 중심 무대인 미국에 선제 투자를 단행해 초격차 기술을 확보하겠다는 의지가 기저에 깔린 것으로 풀이된다. 수십조원이 들어가더라도, 고객사 수요에 대응해 클린룸을 먼저 확보하겠다는 ‘셀 퍼스트’ 전략과 일맥상통한다.

앞서 삼성전자는 2027년 클린룸 규모를 2021년보다 7.3배 확대하겠다는 로드맵을 발표했다. 현재 5기 착공에 들어간 평택과 이번 테일러 공장이 그 중심에 있다.

‘타이밍 싸움’인 AI 반도체 시장에서 겪었던 패배의 교훈도 컸던 것으로 보인다. 삼성전자는 대표적인 AI 메모리인 고대역폭메모리(HBM) 시장에서 리더십을 가지고 있었지만, 2019년 HBM팀을 해체하면서 연구개발(R&D) 투자 타이밍을 놓치는 실수를 범했다. 결과적으로 SK하이닉스에게 HBM 시장 선두권을 뺏겼고, 최근 12단 제품을 내세워 역전을 꾀하고 있다.

미국은 엔비디아, 구글, 퀄컴, AMD 등 다양한 파운드리 고객사가 있는 AI 반도체 중심 시장이다. 이들과 가까운 거리에 생산설비를 갖추고 있으면 고객사를 확보하는 데 유리하다.

특히, 빅테크 기업들이 자체 칩 설계에 나서는 상황에서 삼성전자는 이 타이밍을 놓치지 않고 파운드리 1위 TSMC와의 격차를 줄여야 하는 처지다. 시장조사업체 트렌드포스에 따르면, 지난해 4분기 파운드리 시장(매출 기준)에서 TSMC는 61.2%, 삼성전자는 11.3%를 차지했다.

AI 반도체 시장은 2030년까지 190조원으로 확대될 전망이다. 챗GPT 등 생성형 AI 서비스가 대폭 늘어나면서 AI 서버에 필요한 반도체도 크게 늘어나고 있다.

대표적인 AI 반도체인 엔비디아의 GPU는 개당 4000만~5000만원에 달하는 가격에도 수요 대비 공급이 부족한 상황이다. 빅테크 기업들은 ‘CPU=인텔’, ‘GPU=엔비디아’ 등 기존 공식을 깨기 위해 이들을 대체할 다양한 제품을 내놓고 있다.

김현일·김민지 기자