[헤럴드경제=심아란 기자] 새 주인을 찾고 있는 위니아에이드가 자금 조달에 성공했다. 기업 구조조정 투자에 특화된 사모펀드(PEF) 운용사 큐리어스파트너스(이하 큐리어스)와 큐캐피탈 등이 DIP 파이낸싱을 활용해 위니아에이드에 유동성을 공급한다.

29일 투자은행(IB) 업계에 따르면 최근 서울회생법원은 위니아에이드가 제출한 DIP 파이낸싱을 허가했다. 위니아에이드 지원에 나선 곳은 큐리어스와 큐캐피탈 등으로 이날 100억원 규모 기표(대출 실행)를 완료했다.

DIP(Debtor In Possession) 파이낸싱은 법정관리를 받는 기업에 대출을 제공하는 투자 기법이다. DIP 투자는 기업의 회생 절차와 관련 없는 공익적 채권자가 주도하며 구제금융 성격을 띄고 있다. 큐리어스 등은 위니아에이드의 부동산 등 자산을 후순위 담보로 제공 받아 DIP 투자를 단행했다.

위니아에이드는 이번에 대출 받은 100억원을 활용해 운영자금 등에 사용할 전망이다.

대유위니아그룹에 속한 위니아에니드는 위니아전자 경영 악화에 직격탄을 맞고 기업회생 절차를 밟고 있다. 앞서 2018년 그룹의 핵심 계열사인 위니아는 가전사업 부문을 확장하기 위해 위니아전자(옛 대우전자)를 인수했다. 이후 위니아는 국내 가전 사업을 담당하고 위니아전자는 해외 시장을 맡았다.

M&A 이후 위니아는 생산 법인에 선급금을 지급하고 상품을 납품 받아 국내에 판매하는 영업 구조를 구축했다. 그러나 2020년 '대우' 상표권이 만료되고 팬데믹 시기 해외 소재 공장이 가동을 멈추며 브랜드 경쟁력이 저하됐다. 위니아의 대표 제품인 김치냉장고 판매량도 주춤하면서 자체 생산 활동에 필요한 현금을 영업활동으로 창출하지 못했다. 위니아전자 등 계열사로부터 미회수 채권이 불어나면서 그룹 전반적으로 경영난에 빠졌다.

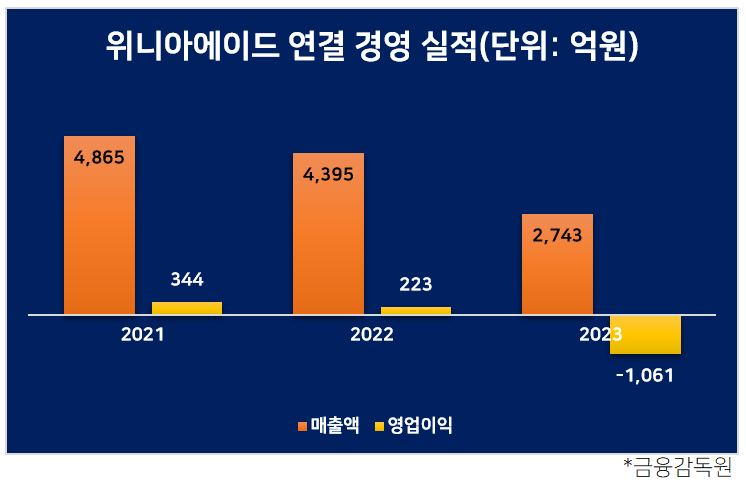

관계사가 연쇄적으로 유동성이 고갈되며 위니아에이드도 지난해 11월 서울회생법원의 허가를 받고 회생 절차를 개시했다. 위니아에이드는 가전제품 유통과 물류, AS까지 사업 영역이 촘촘하다. 2015년 위니아에서 분할신설돼 2022년 코스닥에 상장했다. 지난해 연결기준 매출액은 2743억원, 영업손실은 -1061억원이다. 가전 시장 불황 여파로 전년 대비 각각 38%, 577% 감소한 수치다.

위니아에이드는 자체 서비스센터를 거점으로 활용해 애플의 공인 서비스 업체 지위를 보유하고 있다. 대유위니아 그룹에 대한 사업 의존도가 크지만 테팔, 드롱기 등 글로벌 가전 업체와 쌓은 네트워크는 긍정적으로 평가 받는다.

현재 위니아에이드는 법원에서 회생 계획안을 인가 받기 이전에 새 주인을 찾고자 M&A를 진행 중이다. 매각 주관사는 삼일PwC다. 이번 인가 전 M&A는 스토킹호스 방식으로 진행된다. 우선매수권자가 정해지면 투자 계약을 체결한 뒤 경쟁 입찰을 거쳐 우선협상대상자가 선정된다. 현재 2곳이 인수 의지를 드러낸 상태다. 위니아에이드의 청산가치는 1100억원 수준으로 파악되며 이를 기반으로 최종 매각가가 결정될 전망이다.