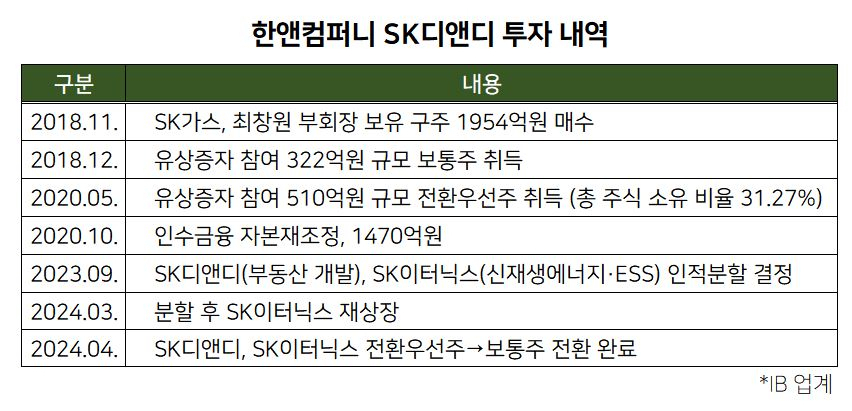

[헤럴드경제=심아란 기자] 사모펀드(PEF) 운용사 한앤컴퍼니(한앤코)가 포트폴리오 기업 SK디앤디와 SK이터닉스의 인적분할 이후 전환우선주(CPS)를 보통주로 전환했다. SK디앤디의 경우 투자 단가 대비 주가가 낮은 상황에서 내린 의사결정이라 눈길을 끈다. 투자 기업의 최대주주인 SK디스커버리와 의결권 균형을 맞춰 공동 경영에 집중하려는 목적으로 풀이된다.

11일 투자은행(IB) 업계에 따르면 최근 한앤코는 보유 중인 SK디앤디와 SK이터닉스의 CPS에 대해 보통주 전환을 마쳤다. 한앤코 의결권 지분율은 약 31.2%로 이들 두 기업의 최대주주인 SK디스커버리와 동일해졌다. SK디앤디의 경우 한앤코가 SK디스커버리보다 2주 더 소유하며 SK이터닉스는 최대주주와 보유 주식수도 일치한다.

해당 CPS는 SK디앤디가 2020년 발행했으며 한앤코가 510억원에 인수했다. 올해 3월 SK디앤디는주거 플랫폼 등 부동산 개발과 운영 부문을 남기고 SK이터닉스를 세워 신재생에너지·ESS 사업부를 인적분할했다. 이 과정에서 CPS도 분리됐다.

SK이터닉스는 재상장 이후 시장 평가가 우호적인 반면 SK디앤디는 분할 직전 대비 시총 감소가 불가피했다. 이로 인해 CPS의 경제적 가치도 제각각이다. SK디앤디 CPS의 보통주 전환가격은 2만원대지만 주가는 1만원대에 머물러 있다. SK이터닉스 CPS는 분할 당시 평가가치는 6800원, 현재 주가는 1만7000원대에 달한다.

SK디앤디의 경우 투자 지분의 평가손실이 지속되는 상황에서 한앤코는 보통주 대비 CPS에 많이 책정되던 배당금도 일부 포기하는 셈이다. 한앤코는 포트폴리오 기업의 시장 재평가를 위한 제반 작업을 마친 만큼 '공동 경영' 취지에 집중할 것으로 관측된다.

한앤코는 2018년 SK가스와 최창원 SK디스커버리 부회장이 보유하던 SK디앤디 구주를 1954억원에 인수한 이후 두 차례 유상증자에 참여해 833억원을 출자했다. 총 투자금액은 2786억원, 인수금융 잔액은 1470억원으로 파악된다.

한앤코의 투자 기간이 길어진 만큼 SK디앤디와 SK이터닉스의 엑시트 시기에 시장 관심도가 높다. 다만 아직까지 매각 작업이 속도감 있게 추진되는 상황은 아니다.

현재 SK디앤디와 SK이터닉스의 주가를 고려한 한앤코의 보유 지분 가치는 2200억원대를 나타낸다. 투자 원금에 미치지 못하지만 SK이터닉스 분할 덕분에 투자 가치는 회복되고 있다. SK이터닉스는 육상 풍력 발전 사업에 집중하며 해상 풍력과 전력 거래 사업 등을 추진한다. 신재생에너지 분야에서 사업 파이프라인이 다양해 성장 잠재력을 긍정적으로 평가 받는다.