|

| 서울 마포구 상암동 하늘공원에서 공원을 찾은 시민들이 LH 영구임대 아파트 가양 7단지 일대를 바라보고 있다. [헤럴드DB] |

#. 60대 A씨는 은퇴 후 주가연계증권(ELS)에 꾸준히 투자해왔다. “몇해 간 투자해도 한번도 손해 본 적이 없어서, 예금 같은 것이라고 생각했다”는 그는 홍콩항셍(H)지수 ELS 사태 이후 새삼 파생상품에 대해 알게 됐다.

A씨 같은 투자자는 수천~수만 명에 달할 것으로 추산된다. 지난해 말 기준 5대 시중은행의 홍콩 ELS 가입자수 현황을 살펴보면, 50대와 60대가 각각 4만6790명, 4만5231명 등으로 전체 가입자수(15만3109명)의 60% 이상을 차지한 것으로 나타났다.

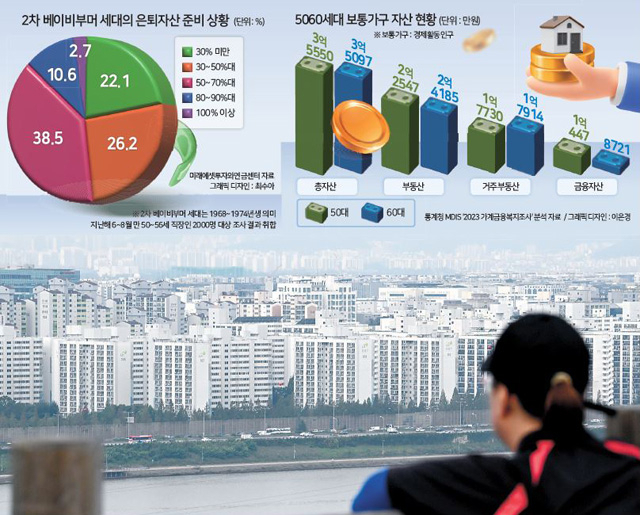

▶은퇴 후 수십년 1억으로 버텨야하는데…금융상식 낙제점=이들의 손실이 더 뼈아픈 이유는 따로 있다. 평범한 5060 세대가구의 금융자산은 1억원 내외로 추정된다. 통계청 마이크로데이터 통합서비스(MDIS)를 이용해 ‘2023 가계금융복지조사’ 내 자산액 상위 20%와 하위 20%를 제외한 5060세대 보통가구의 평균 자산을 분석한 결과다. 50대 보통가구의 평균 자산은 3억5550만원, 60대 3억5097만원으로, 부동산을 제외한 금융자산은 각각 1억447만원, 8721만원으로 집계됐다. ‘100세 시대’임을 감안하면 은퇴 후 수십년 간 1억원 안팎으로 버텨야 하는 셈이다.

때문에 5060이 보유한 금융자산 활용도를 끌어올려야 한다는 지적이 계속된다. 예·적금에 여유자금 대부분을 묻어두는 게 아니라, 주식 등 투자 선호도를 높여 자산증식을 유도해야 한다는 것이다. 실제 5060 보통가구가 보유한 금융자산 중 예·적금의 비중은 유난히 높다. 50대와 60대 보통가구의 금융자산 중 주식 및 채권펀드 금액 비중은 각각 평균 8.4%, 6.8%에 불과했다. 향후 금융자산 운용 계획 설문에서도 예금 선호 비중이 70~80%에 달했다.

문제는 ELS 사태에서 보듯, 5060이 ‘노후자금’을 통해 투자에 뛰어들 수 있을 만큼의 기반 조성이 돼 있지 않다는 것이다. 우선 다른 세대보다 금융자산 규모가 큰 5060의 투자 및 금융지식 수준은 그다지 높지 않다. 오랜 기간 예·적금 등 ‘현금 쌓아두기’에만 치중했던 결과다.

2022년 금융감독원·한국은행이 진행한 전 국민 금융이해력 조사에 따르면 50대와 60대의 평균 금융이해력 점수는 각각 67점, 64.4점으로 30대(69점), 40대(68.9점)와 비교해 적은 수준이다. 특히 금융상품 선택 등을 포함한 금융행위 점수가 유독 낮게 나타났다. 은퇴 자금을 적극적으로 굴려야 할 60대의 금융행위 점수는 평균 62.5점으로 30대(70점), 40대(67.8점) 등과 비교해 현저하게 낮은 수치를 보였다. 5060세대 시니어를 위한 금융교육이 꼭 필요한 이유다.

▶60대 이상 금융사기 급증…금융교육 나서야=사정이 이렇다 보니 노후자금 운용에 나서려다 금융사기에 노출되는 사례도 적지 않다. 퇴직금 등 비교적 큰 규모의 현금을 보유했음에도 불구하고, 투자 이해도가 낮은 5060은 이들의 표적이 되기 쉽다. 더불어민주당 양경숙 의원이 금감원에서 제출받은 자료에 따르면 지난해 6월부터 올 3월까지 가상자산 연계 투자사기 신고센터 신고 건수 중 50대 이상 비중은 33.4%로 집계됐다. 60대 이상 신고 건수는 올 1분기 100건으로 전분기와 비교해 58.7% 늘며, 유일한 증가세를 보였다.

선진국들도 서둘러 고령 인구가 금융사기를 당하지 않도록 보호하는 안을 강구하고 있다. 이성복 자본시장연구원이 작성한 ‘해외의 고령 금융소비자 보호 강화 추세와 시사점’ 보고서에 따르면 영국은 2019년 6월에 ‘금융 회사의 취약고객 공정대우에 관한 지침(Guidance for firms on the fair treatment of vulnerable customers)’안을 발표하고, 금융소비자에게 금융 사기의 위험을 지속적으로 알려 자산을 보호하고 있다. 특히 고령인구가 금융사기에 휘말리지 않도록 2014년 10월부터 금융사기를 식별할 수 있는 간단한 조언과 금융사기로 의심되는 9만건의 사례를 게시하고 검색할 수 있는 스캠스마트(ScamSmart)를 운영하고 있다.

전문가들은 우리도 하루빨리 5060 중·장년층에 대한 실질적인 금융교육을 강화할 필요가 있다고 지적한다. 디지털금융 활용 등에 머물러 있는 교육 패러다임을 실질적으로 바꿔, 금융투자상품 선택을 위한 기초교육을 대중화해야 한다는 것이다.

오영환 시니어금융교육협의회 사무총장은 “고령화가 진행될수록 50대 이상 시니어들의 자산이 금융투자 쪽으로 몰리는 현상이 가속화될 것”이라면서 “디지털금융 외에도 금융사기 등을 방지하기 위한 투자 교육이 필요하다”고 말했다.

▶부동산·예금에 묶인 돈…국가 경쟁력 약화될 수도=현금 여력이 없는 5060세대의 증가가 내년 초고령사회(65세 이상 인구 비중 20% 이상) 진입을 앞둔 우리나라의 국가 경쟁력을 약화시킬 것이란 지적도 나왔다.

보스턴컨설팅그룹(BCG)가 금융위원회 미래 대응 금융 태스크포스(TF)에서 발표한 ‘인구 변화와 금융산업’ 보고서를 살펴보면, BCG는 한국은 일본과 달리 고령층의 소비 여력이 낮아 보험·헬스케어 등 실버산업의 성장 가능성이 불투명하다고 내다봤다.

보고서에 따르면, 한국인의 평균 자산은 부동산을 포함한 비금융 자산 비중이 64%이고, 부동산 구매 시 대출 비중이 높다. 또 한국인은 은퇴 시기 평균 부채가 9000만원이지만 평균 연금 수령액은 겨우 62만원에 불과하다. 반면 일본인은 금융 자산 비중이 63%를 차지하고, 은퇴 당시 부채가 없는 사람이 다수인 데다가 평균 연금액이 200만원대로 현금 여력이 충분하다.

또 한국 고령층이 통장에 큰 돈을 장기간 묶어두는 것을 선호해, 은퇴 후 현금 보유 여력이 낮은 현실 사이에서 어려움을 맞닥뜨릴 것으로 봤다.

BCG는 이러한 한국의 상황이 위험을 회피하는 보수적 투자 성향 우위 국가로 전환될 것으로 전망했다.

그 결과 한국이 금융시장 선진국과의 경쟁에서도 뒤처질 것으로 예상했다. 국제 금융 시장에서 새로운 투자 자산이 도입돼도, 한국에서 새 자산에 투자할 정도로 위험을 감수할 수 있는 대상이 소수에 머무를 것으로 내다봤다. 김광우·서지연·강승연 기자