|

| [연합, AFP, 로이터, AP] |

[헤럴드경제=신동윤 기자] 한동안 지지부진한 모습을 면치 못했던 건설주가 국내 증시 ‘트럼프 트레이드(트럼프 당선 수혜주로 돈이 몰리는 현상)’ 최대 수혜 섹터로 떠오른 모양새다. 도널드 트럼프 전 미국 대통령의 피격 이후 1주일 간 국내 증시 섹터별 주가 상승률 전체 1위를 차지하면서다.

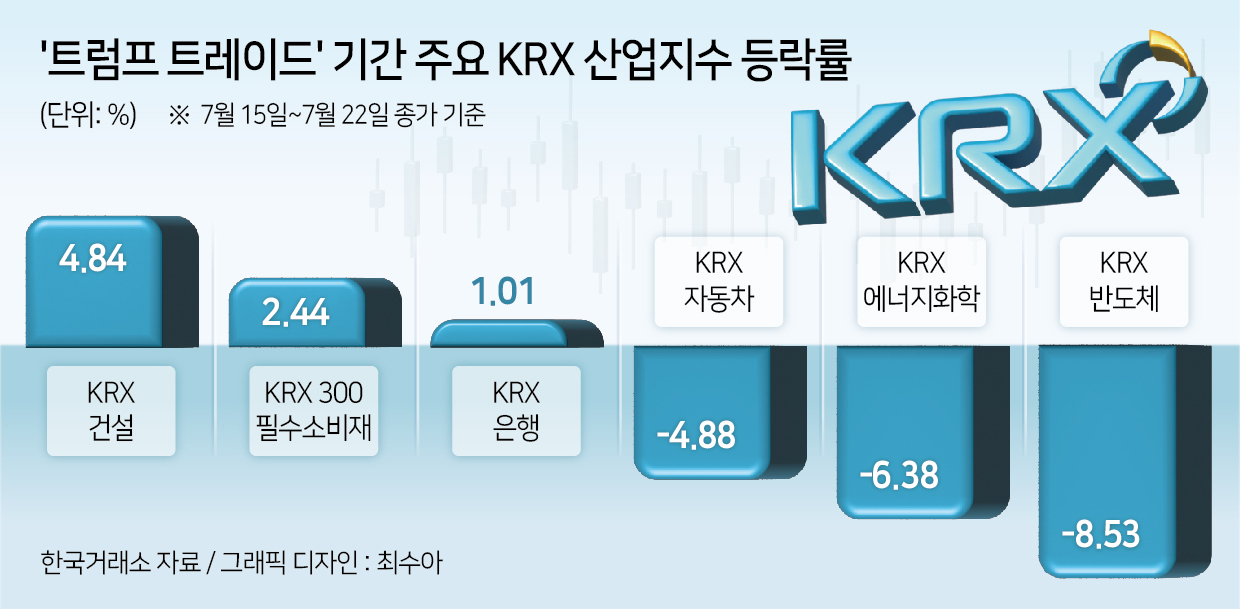

23일 한국거래소(KRX)에 따르면 지난 1주간(15~22일) 4.84%(643.60→674.75) 상승한 ‘KRX 건설’ 지수가 한국거래소가 산출한 총 28개 KRX 산업지수 가운데 해당 기간 등락률 1위를 차지했다.

‘트럼프 트레이드’가 한국과 미국 등 주요국 증시를 주도했던 이 기간 코스피·코스닥 지수의 등락률은 각각 -3.27%, -4.75%를 기록하며 부진을 면치 못했지만, 건설 섹터만큼은 강세가 두드러졌던 셈이다. 28개 KRX 산업지수 가운데 4%대 등락률을 기록한 것은 KRX 건설 지수가 유일했고, 21개 지수는 ‘마이너스(-)’ 등락률에 그쳤다.

지난 13일(현지시간) 트럼프 전 대통령이 유세 도중 피격된 이후 일명 ‘트럼프 수혜주’로 꼽힌 종목들의 강세가 지난 1주일간 확연하게 나타난 바 있다.

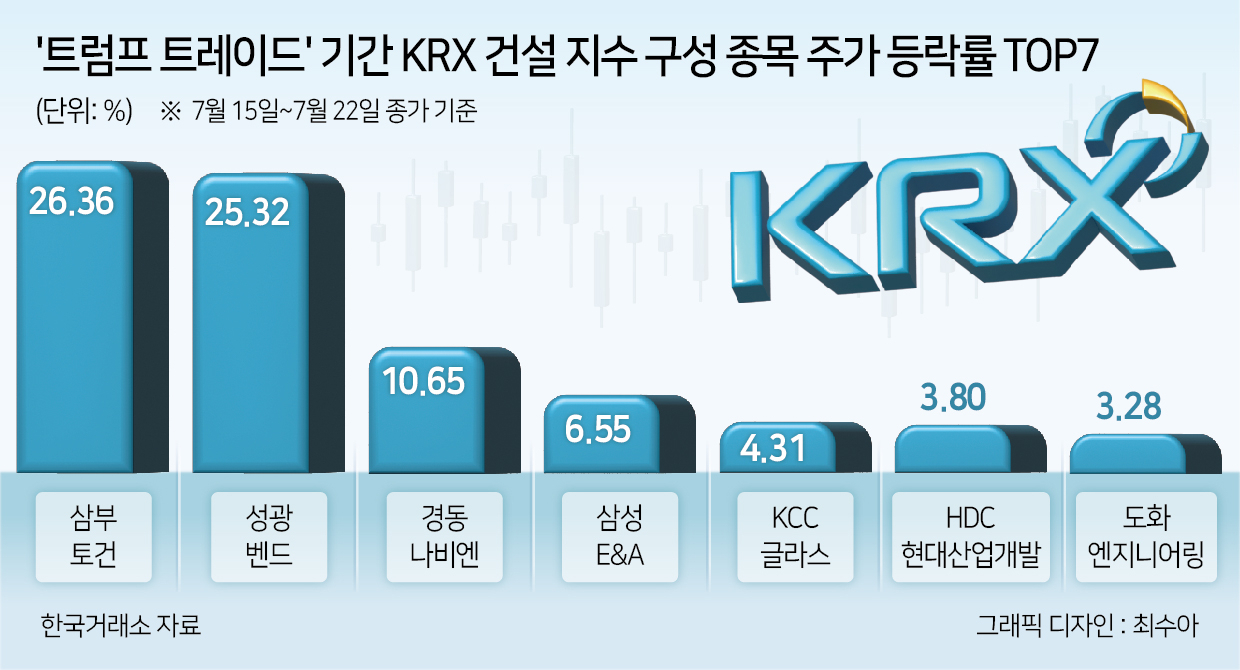

건설주가 국내 증시에서 ‘트럼프 트레이드’의 대표 수혜주 중 하나란 특징은 KRX 건설 지수를 구성하는 종목별 순위를 봤을 때도 알 수 있다. 이 기간 종목별 등락률 1위 자리에 26.36% 상승한 삼부토건이 오르면서다. 삼부토건은 대표적인 ‘우크라이나 재건주’로 꼽힌다.

트럼프 전 대통령은 그동안 자신이 미국 대통령으로 당선될 경우 우크라이나-러시아 전쟁을 바로 끝낼 것이라 수차례 호언장담해왔다. 지난 19일(현지시간) 볼로디미르 젤렌스키 우크라이나 대통령과 통화한 트럼프 전 대통령은 자신은 소셜미디어(SNS)를 통해 “양쪽(우크라이나와 러시아)은 함께 와서 폭력을 끝내고 번영을 향한 길을 함께 닦는 합의(deal)를 위한 대화를 하게 될 것”이란 글을 남기기도 했다.

25.32%로 두 번째로 높은 등락률을 기록한 관이음쇠 제조기업 성광벤드 역시 다양한 섹터에서 ‘트럼프 트레이드’의 수혜를 받고 있다. 집권 2기 공약 패키지인 ‘어젠다 47’에 기존 원전을 계속 가동하는 동시에 혁신적인 소형모듈원자로(SMR)에 투자해 원자력에너지 생산을 지원하겠다는 트럼프 전 대통령의 친(親)원전 기조가 주가엔 호재로 작용한 셈이다. ‘원전주’로 묶인 성광벤드는 앞서 ‘팀 코리아(한국수력원자력·대우건설·두산에너빌리티)’의 체코 신규 원전 수주 낭보에 따른 호재에도 주가가 오른 바 있다. ‘조선주’로도 분류된다는 점도 ‘트럼프 트레이트’를 주가 상승으로 연결시킨 동력으로 작용했다. 변용진 하이투자증권 연구원은 “중국 조선업에 대한 불공정 관행 조사를 조 바이든 현 미국 행정부가 개시했고, 트럼프 당선 시에도 견제는 심화될 가능성이 높다”면서 “중국산 선박 비선호 현상으로 한국 조선업이 반사이익을 얻을 것”이라고 강조했다.

나란히 주가 등락률 3~4위를 차지한 경동나비엔(+10.65%)과 삼성E&A(+6.55%)는 해외 시장에서 강세를 보이고 있다는 점이 주가 상승으로 이어졌다. 한국투자증권은 “북미, 러시아, 중국 시장에서 보일러와 냉난방 기기 판매가 증가하고, 냉난방 공조 신제품 판매가 본격화하면서 (경동나비엔의) 전년 대비 매출 규모 확대가 두드러졌다”고 분석했다. 김선미 신한투자증권 연구원은 “대형 해외 수주가 (삼성E&A의) 주가를 견인할 것으로 예상된다”면서 “인도네시아 TIPPI를 비롯해 사우디아라비아, 미국 블루암모니아 등 대형 프로젝트에 대한 입찰 결과를 대기 중이다. 하반기로 갈수록 가시화될 2025년 이후 화공·에너지전환 수주 풀도 긍정적”이라고 평가했다.

최근 청약경쟁률과 아파트 거래량, 아파트 매물 등 추이를 감안했을 때 서울 중심으로 아파트 가격 상승세가 이어질 것으로 예상되는 점도 건축주에 대한 투심을 자극할 것이란 평가가 나온다. 한국부동산원 6월 전국주택가격동향조사 결과에 따르면 지난달 서울 주택 매매 가격은 전월 대비 0.38% 상승해 2021년 11월(0.55%) 이후 최대 상승률을 기록했다.

이 밖에도 미국 연방준비제도(Fed·연준)의 ‘9월 피벗(pivot, 금리 인하)론’이 힘을 받고 있다는 점도 건설주엔 호재로 꼽힌다. 김세련 LS증권 연구원은 “금리 인하 기대감이 본격화 되면서 건설업종의 12개월 선행 주가순자산비율(PBR)은 11% 리레이팅 됐다”며 “코로나19 이후 시장 반등 당시의 밸류에이션까지 근접한 수준으로, 섹터를 누르는 가장 큰 리스크가 금리였던 만큼 인하 사이클 진입 기대감이 주가를 반등시키는 요소로 작용했다”고 설명했다.

다만, 지속적으로 주가가 상승세를 이어가기 위해선 올해 3분기 아파트 신규분양 실적이 중요할 것이란 지적이 나온다. 김선미 연구원은 “지난 15일 기준 전국 아파트 신규분양은 13만4000세대로 연간 목표 대비 39%로 둔화돼 있다”면서 “주택담보대출 금리 인하 등이 주택 수요를 자극하고 있으나, 건설사 실적은 신규분양에 직접적으로 연동된다”고 짚었다.

그동안 건설주를 짓눌렀던 부동산 프로젝트파이낸싱(PF)의 구조조정이 본격화될 예정이란 점도 건설주엔 하방 리스크로 작용할 수 있다. 김세련 연구원은 “9월부터 PF 구조조정 본격화로 인한 부실채권(NPL) 자산들의 시장 출회로 리스크가 수면화되는 점을 고려하면 지금의 주가 반등이 본격적인 업종 리레이팅의 출발로 보긴 어렵다”고 지적했고, 신동현 현대차증권 연구원은 “부동산 PF 시장이 충분히 회복되지 못해 주요 브리지론 현장의 본PF 전환이나 자체사업 등 신규 개발 사업을 확대하기에도 부담이 있다”고 덧붙였다.