[헤럴드경제=심아란 기자] NH투자증권(이하 NH증권)이 공개매수를 매개로 사모펀드(PEF) 운용사와 스킨십을 확대하고 있다. 인수합병(M&A) 시장의 핵심 플레이어인 PE와 네트워크를 구축한 만큼 장기적으로 인수·매도 자문 거래로 연계할지 주목된다.

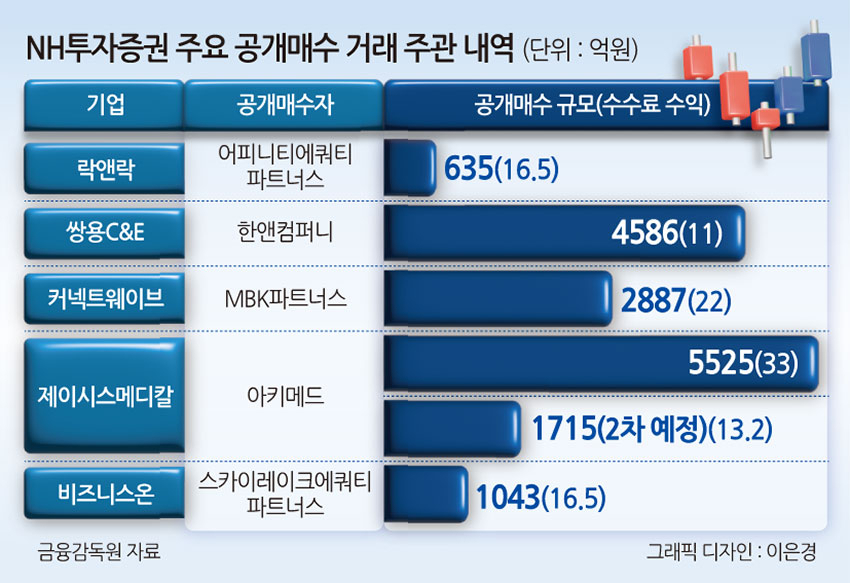

13일 투자은행(IB) 업계에 따르면 올해 NH증권의 공개매수 수수료 수익은 83억원을 기록 중이다.현재 제이시스메디칼 2차, 비즈니스온의 공개매수도 진행하고 있어 수익 확대가 기대되고 있다.

NH증권은 PE가 진행하는 공개매수 딜을 모두 수임한 점이 눈길을 끈다. 제이시스메디칼과 비즈니스온을 포함해 락앤락, 쌍용C&E, 커넥트웨이브 등 모두 국내 PEF 운용사가 공개매수자로 나섰고 NH증권이 주관했다는 공통점을 가진다. 총 5건 공개매수의 거래 규모는 1조6391억원에 달한다.

공개매수자가 주관사에 지급하는 수수료율은 대부분 1% 미만에 형성돼 있다. IB 입장에서 기업공개(IPO)나 유상증자 등 인수 비즈니스와 비교해 높은 수익을 기대하긴 어렵다. 다만 차입금을 적극적으로 일으키는 PE 대상으로 인수금융 주선과 브릿지론 실행 같은 다양한 서비스를 패키지로 제공할 수 있다. 실제로 NH증권은 제이시스메디칼 공개매수를 추진하는 아키메드 그룹과 5000억원의 브릿지 대출 계약을 맺으면서 최소 6.8%의 이자수익을 확보했다.

IB 수익 극대화는 물론 장기적인 관점에서 PE와 네트워크를 구축하는 것도 의미부여할 수 있다. 국내 기관 전용 PEF 운용사가 굴리는 자금은 작년 말 기준 130조원을 넘어섰으며 풍부한 유동성을 바탕으로 M&A 거래를 주도하고 있다. 현재 바이아웃 거래가 진행 중인 에코비트, 효성화학 특수가스 사업부, 한양증권 등은 모두 PE 품에 안길 개연성이 있다. 그만큼 PE는 M&A 시장에서 존재감을 키워가는 상황이다.

결국 NH증권이 공개매수에서 맺은 PE와 인연을 M&A 자문 서비스로 확대할지 관전포인트다. M&A 자문의 경우 거래 구조 설계부터 투자자 매칭까지 다양한 역량이 요구돼 IB 업무의 핵심 비즈니스로 꼽힌다. 현재로선 글로벌 IB와 회계법인이 M&A 자문 시장을 주도하는 상황이다.

NH증권을 포함해 국내 증권사 IB파트의 경우 대기업과 중소·중견기업 대상으로 지배구조 개선을 위한 합병, 지주회사 전환 등 자문 서비스에 두각을 드러내지만 M&A 자문 실적에는 갈증이 있다.

물론 NH증권은 지난해 UCK·MBK파트너스의 오스템임플란트 인수 자문, SKC의 ISC 인수 자문 등의 실적을 올린 점은 고무적이다. 오스템임플란트의 경우 공개매수와 인수금융까지 NH증권 손을 거쳐 상장폐지에 성공했다는 점에서 유의미한 이정표로 기록돼 있다.

올해는 아직까지 NH증권의 인수·매도 자문 트랙레코드는 부재한 상태다. 공개매수 주관을 통해 PE와 거래를 확대한 점은 국내 IB와 비교해 경쟁 우위 요소로 평가 받는다. 네트워크를 활용해 NH증권이 M&A 자문 시장에서 입지를 강화해 나갈지 관심이 모아지고 있다.