|

| [챗GPT로 생성한 시각물] |

[헤럴드경제=유혜림 기자] 이번주 미국 연방준비제도의 ‘빅컷’(0.50%포인트 금리인하)이 경기 침체 조짐이 보이는 상황에 단행됐을 가능성이 크다는 우려가 제기된 가운데 안정적인 확정 수익을 담보할 수 있는 투자처에 시장 관심이 쏠리고 있다. 채권 만기 시 약속된 연 3%대의 수익률을 제공하는 만기매칭형 ETF(상장지수펀드)가 대표적이다. 특히 내년 만기를 앞둔 상품에 뭉칫돈이 몰리면서 단기 자금을 안정적으로 굴리길 원하는 개인·기관들 사이에서 ‘투자 피난처’로 주목받고 있다는 분석이 나온다.

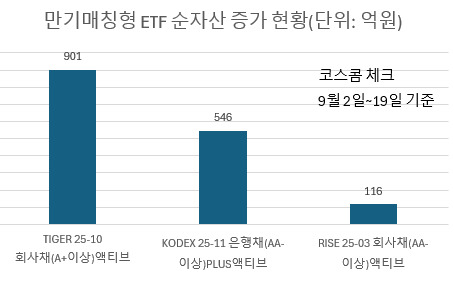

21일 금융정보업체 코스콤에 따르면, 내년 만기가 도래하는 만기매칭형 채권 ETF 11종의 순자산은 이달 들어 1689억1100만원(19일 기준) 증가한 것으로 집계됐다. 만기매칭형 채권 ETF는 신용 등급이 우량한 국공채나 회사채, 은행채 등을 편입한 뒤 만기까지 채권 이자 수익을 얻다가 만기가 도래하면 원금 상환이 이뤄지는 상품이다. 마치 적금처럼 약정된 수익률을 제공한다는 게 특징이다. 예컨대, ETF 상품명에 ‘25-10’이라는 문구가 있다면, 이 상품은 2025년 10월 청산되고, 원금과 수익률을 투자자에게 제공하겠다는 의미가 담겼다.

이달 순자산액이 가장 많이 늘어난 ETF 5위권에 내년 만기가 도래하는 만기매칭형 채권 ETF 2종이 이름이 올렸다. 순자산 규모가 가장 큰 상품은 ‘TIGER 25-10 회사채(A+이상)액티브’로, 901억원(전체 3위)이 넘는 뭉칫돈이 몰렸다. 해당 상품을 내년 만기인 10월까지 보유하면 연 3.4% 수준의 확정 수익을 기대할 수 있다. AAA급 은행채와 AA- 이상인 여전채에 투자하는 ‘KODEX 25-11 은행채(AA-이상)PLUS액티브’의 순자산도 546억원(5위) 증가했다. 이 밖에도 ‘RISE 25-03 회사채(AA-이상)액티브’과 ‘KODEX 25-11 회사채(A+이상)액티브’에도 각각 110억원이 넘는 투자금이 몰렸다.

최근 만기매칭형 채권 상품이 인기를 끄는 것은 안정성이 높은 상품 수요가 커진 영향으로 풀이된다. 내년 만기를 앞둔 해당 상품들의 만기 수익률은 일반 은행 예금이나 적금 금리보다 조금 높은 3.1~3.5% 수준이다. 미 연준의 ‘빅컷’ 단행 배경을 놓고 고용시장 악화 등 경기 침체 가능성이 주효한 이유로 꼽히면서 시장 우려가 불거진 것이다. 이에 여유자금을 확정 수익을 제공하는 만기매칭형 채권 상품에 묻어둠으로써 변동성을 관리하려는 투자자들이 늘어났다는 설명이다.

단기 채권 수요를 겨냥한 ‘1년짜리’ 만기매칭형 신상품도 나오고 있다. 키움투자자산운용은 ‘히어로즈 25-09 회사채(AA-이상) 액티브’를 오는 24일 출시할 예정이다. 만기 수익률 3.4% 수준이다. 정성인 키움투자자산운용 ETF사업부장은 “경기둔화 우려로 국내외 금융시장의 불확실성이 높아지면서 시장 영향을 덜 받고 안정적으로 투자할 수 있는 상품에 대한 수요가 커지고 있다”며 “예측 가능한 수익률을 기대할 수 있는 동시에 유동성도 높은 만기매칭형 채권 ETF를 주목할 만하다”고 말했다.

이와 함께, 전문가들은 경기 침체 우려와 추가 금리 인하에 대응하고 싶다면 듀레이션이 비교적 긴 만기매칭형 ETF를 활용할 것을 조언했다. 이와 관련, 삼성자산운용 관계자는 “33-06 국고채, 53-09 국고채 같은 초장기 국고채 만기매칭형 ETF도 활용할 수 있을 것”이라며 “‘초저금리’로 진입하지 않는다는 전망에 베팅하고 싶다면 공격적으로 채권 자본수익을 노리는 것보다 ‘이자수익’을 추구하는 투자법이 적합할 것”이라고 말했다.