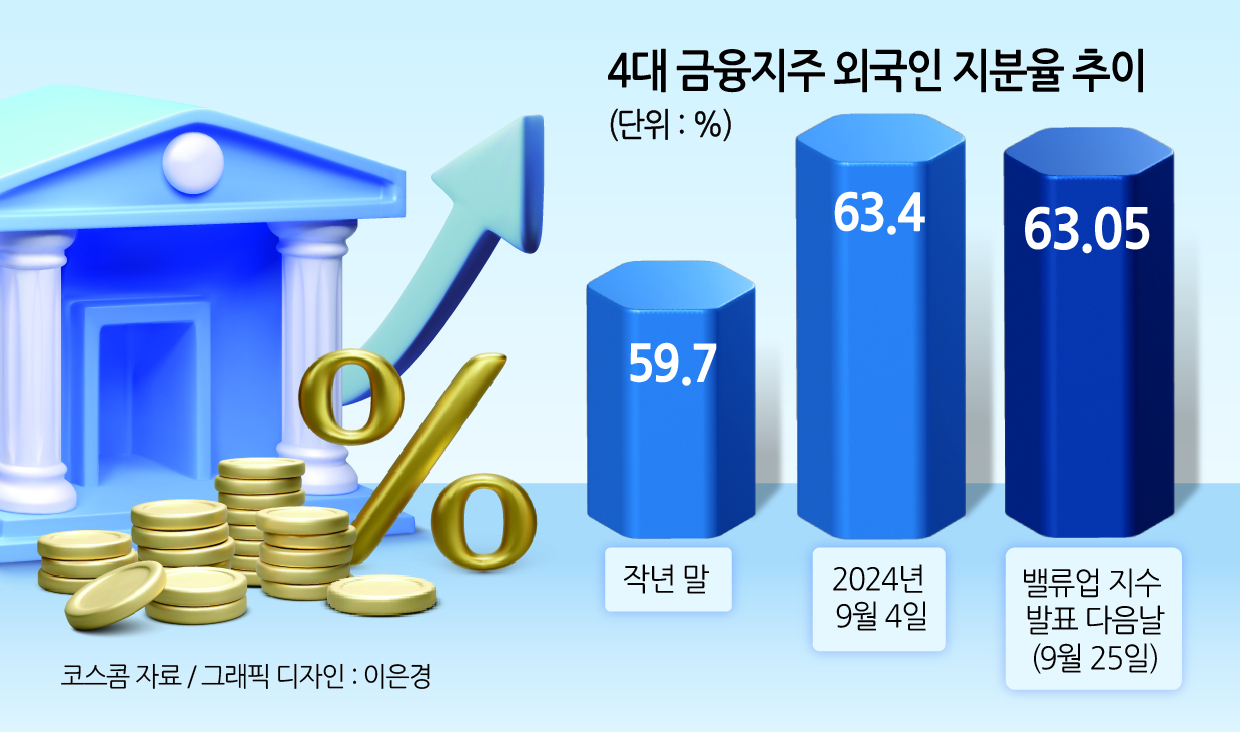

[헤럴드경제=유혜림 기자] 4대 금융지주의 외국인 지분율이 이달 들어 역대 최고 수준을 기록하더니 ‘밸류업 지수’ 발표를 앞두고 내림세로 전환했다. 지난해 초부터 강화된 각 사의 주주환원 정책에 밸류업 지수 편입 기대감이 커져 외국인 매수세가 몰렸으나 실망 매물과 차익실현 움직임이 뒤섞인 영향으로 풀이된다. 실제 밸류업 지수엔 은행주 단 2곳만 이름을 올리는 ‘예상 밖의 결과’가 나오면서 은행주 투심도 위축되는 모습이다.

26일 한국거래소·코스콤 등에 따르면, 4대 금융지주(KB·신한·하나·우리)의 외국인 지분율은 이달 4일 평균 63.4%로 역대 최고치를 기록한 것으로 집계됐다. 이는 4대 금융지주 가운데 가장 늦게 증시에 입성한 우리금융 상장일(2019년 2월 13일) 당시 평균 58.2% 이후 5년 7개월여 만에 가장 높은 수치다. 지난해 말 평균은 59.7%로, 올해 들어서만 3.7%포인트(p) 높아졌다. 금융지주들이 적극적인 주주환원 정책을 앞다퉈 시행한 결과 외국인 주주들의 매수세가 몰렸다는 평가다.

하지만 밸류업 지수 발표를 앞두고선 종목별로 차별화 장세가 나타나기 시작했다. 전날 한국거래소가 공개한 ‘코리아 밸류업 지수’ 포함 명단에 그간 밸류업 수혜주로 꼽혔던 4대 금융지주사 중 단 2곳만 이름을 올리면서다. 신한·우리금융지주는 지수에 포함됐지만 KB·하나금융지주는 제외된 것이다. 이에 밸류업 탈락주들의 낙폭이 두드러지면서 외국인 지분율도 63.05%(25일 기준)로 소폭 내려온 상태다.

특히 KB금융은 ‘밸류업 우등생’으로 꼽혔던 만큼 여파가 더 큰 모습이다. KB금융의 외국인 지분율은 지난해 말 72.0%에서 이달 4일 78.06%로 6%p 가량 늘어 80% 돌파를 노리고 있었다. 이는 증시 상장일인 2008년 10월 10일 이후 가장 높은 수준이다. 이후 매수와 매도가 혼조세를 보이더니 밸류업 지수 발표 이후 최근 2거래일 간 106만주 가량이 정리됐다. 어제만 57만주가 줄었는데 이는 일 거래일 기준으로 지난 7월 24일(약 58만주) 이후 가장 많이 줄어든 수준이다.

하나금융지주는 이달 들어 단 3거래일을 제외하고 외국인의 보유주식 수가 감소하는 흐름을 보였다. 반면, 밸류업 지수 편입에 성공한 우리금융은 지난 19일부터 4거래일 연속 외국인 지분율이 줄어들다가 지수 발표 다음날(25일) 회복세를 보였다. 신한지주의 경우, 밸류업 당일 지분율이 소폭 올랐다가 차익실현 움직임에 다시 빠지는 모습이다. 지수 발표 당일날 15만주가 증가했지만 다음날 40만주 가량이 줄었다.

한편, 은행주들이 밸류업 지수에 대거 탈락한 여파로 투심이 위축되는 모습이다. 차익 실현과 실망 매물들이 쏟아지면서 변동성도 커지고 있다는 진단이다. 25일 국내 증시에서 은행주 10곳 중 9곳이 모두 하락 마감했다. KB금융과 하나금융지주는 전 거래일 대비 각각 4.76%, 3.19% 내렸다. 지수 편입에 성공한 신한지주와 우리금융지주도 5.14%, 1.33% 하락했다.

증권가에선 은행주가 지수 편입에 대거 빠지면서 ‘예상 밖 결과’라는 반응이 많다. 김도하 한화투자증권 연구원은 “KB금융은 가장 높은 자본비율을 기반으로 2023년 가장 큰 규모 및 높은 비율의 주주환원을 시행하고 밸류업 공시를 전기업 최초로 예고했음에도 제외됐다”면서 “하나금융지주도 30%대의 환원율과 6% 내외의 배당수익률에도 불구하고 10월 밸류업 공시를 앞둔 채 빠졌다”고 지적했다.

이와 관련, 거래소 측은 선정기준 적용 시 특정 산업군에 편중되지 않도록 ‘상대평가 방식’을 채택했다는 입장이다. 정준선 NH투자증권 연구원은 “이번 밸류업 지수 구성종목에서 은행주는 다수 미편입된 건 예상 밖의 일”이라며 “시장 눈높이에 부합하는 밸류업 공시와 더불어 낮은 PBR을 개선시키기 위해선 자사주 매입·소각 규모를 기존보다 확대할 필요가 있다”고 했다.