|

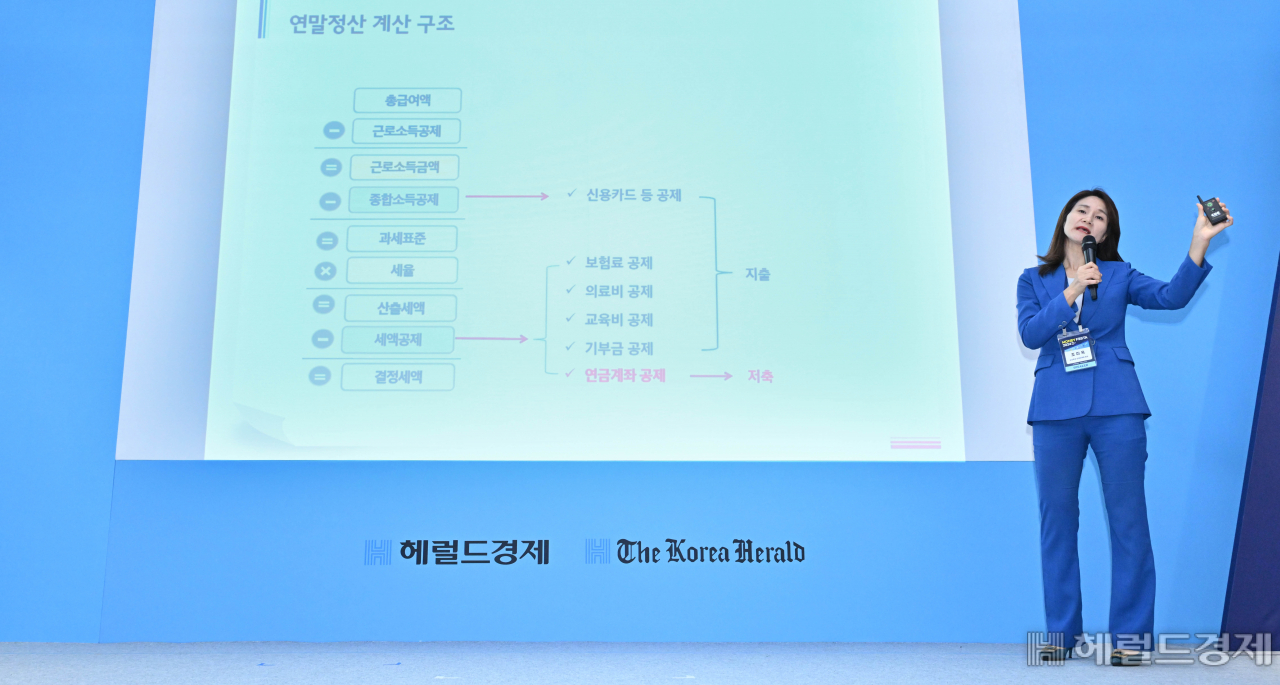

| 조미옥 삼성증권 연금마케팅 팀장이 2일 오후 서울 강남구 코엑스 더플라츠에서 열린 헤럴드 머니 페스타 2024에서 ‘연금계좌 절세 똑똑하게 활용하기’의 주제로 강연을 하고 있다. ‘헤럴드 머니페스타 2024’는 ‘경제적 자유’란 미래를 설계하는 데 유용한 행사로 취업 준비생부터 직장인, 자영업자는 물론, 은퇴 후 행복한 삶을 계획 중인 중년층 등 다양한 계층을 위한 주식·부동산·금융상품·절세·가상자산 등 재테크와 관련한 모든 정보가 총망라된다. 임세준 기자 |

[헤럴드경제=정호원·서지연 기자] “연금저축계좌를 추천하는 이유는 세액공제 혜택만으로도 수익이 약 14~16% 가량 생긴다고 보기 때문입니다. 다만, 해지하면 그간 받은 세액공제 혜택분을 다 토해내야 하므로 연금 수령 시까지 유지하는 것이 중요합니다.”

2일 서울 강남구 코엑스 더플라츠에서 개최된 ‘헤럴드 머니 페스타2024’에서는 조미옥 삼성증권 연금마케팅 팀장이 ‘연금계좌 절세 똑똑하게 활용하기’를 주제로 강연했다.

조 팀장은 연금계좌의 장점으로 납입, 운용, 수령 시 각각 절세 혜택이 주어진다는 점을 꼽으며 단계별 세제혜택 적용 방식을 설명했다. 퇴직금을 수령해야하는 임원진, 2030 투자자 등 자신의 퇴직 시점과 소득수준, 연금 수령 가능 시점 등을 고려해 상황별로 연금계좌를 활용할 수 있는 방안을 제시했다.

연금계좌는 연금저축계좌와 IRP(개인형퇴직연금) 계좌를 합해 부르는 말이다. 연금계좌 상품에 투자하면 연말정산 등에서 많은 세액공제 혜택을 받을 수 있다. 일반적으로 돈을 썼을 때 일부 세액을 공제받는 것과 달리 연금계좌는 저축만으로도 세액공제를 받을 수 있다는 장점이 있다.

조 팀장은 연금저축계좌와 IRP 중 어떤 계좌에 납입했느냐에 따라 세액공제 한도가 달라진다고 짚었다. 연금저축계좌는 매년 600만원까지 세액공제 혜택을 받을 수 있지만 IRP(최대 300만원)를 합치면 최대 900만원까지 세액공제 받을 수 있다. 다만 연금저축계좌는 IRP와 달리 정기예금과 같은 원리금보장 상품이 포함돼 있지 않아 자신의 투자성향을 고려한 상품 선택이 필요하다. 추가로 ISA 만기자금을 연금저축계좌로 넣으면 입금액의 10%(최대 300만원)까지 추가 세액공제를 받을 수 있다.

납입 시 총 급여 수준 5500만원 이하는 공제율 16.5%를, 5500만원 초과는 13.2%가 적용된다. 조 팀장은 “공제율의 경우 (운용) 수익에서 발생하는 16.5%의 세금을 환급받는 것이라고 이해하면 쉽다”고 덧붙였다.

|

| 조미옥 삼성증권 연금마케팅 팀장이 2일 오후 서울 강남구 코엑스 더플라츠에서 열린 헤럴드 머니 페스타 2024에서 ‘연금계좌 절세 똑똑하게 활용하기’의 주제로 강연을 하고 있다. 임세준 기자 |

만약 세액공제 한도인 900만원 이상을 연금계좌에 저축했다면 이후 한도를 채우지 못한 해에 ‘전환신청’을 할 수 있다는 것도 장점이다. 조 팀장은 “만약에 당장 연금계좌에 넣을 돈이 없다고 하더라도 전년도 초과분을 넣은 적이 있는지 확인해서 연말정산 시 활용하시는 것이 좋다”고 조언했다.

연금저축계좌에 납입한 금액 중 세액공제 혜택을 받지 않은 초과분에 대해서는 언제든 출금이 가능하다는 것도 장점으로 꼽힌다. 반면 IRP는 특별 사유 외에는 중도 인출이 불가능하며, 해지 시 그간 받은 세액공제 혜택액만큼 반환해야 한다.

운용 시 이자 배당소득세를 부담하지 않아도 된다는 점과 운용보수가 저렴하다는 점도 장점으로 꼽힌다. 일반계좌에서 운용 시 15.4%의 이자배당소득세가 적용되지만, 연금계좌는 예외적용된다. 또 동일한 펀드라도 일반계좌에서 운용하는 것 보다 수수료가 저렴하다. 실제로 번 수익에 대해서만 과세하기 때문에 수익과 손실 상계가 된다는 점도 연금계좌 운용의 장점이다.

이달 15일부터는 퇴직연금 실물 이전 제도가 시행된다. 조 팀장은 “기존에는 연금계좌 이전을 위해서는 (해지하고) 현금화해서 옮겨야 했는데 이제는 일정 조건을 갖춘 상품에 대해서는 이전이 가능해졌다”면서 “이전 시 수수료에 대한 항목도 고객들이 많이 고려하는 부분 중 하나”라고 했다.

은퇴 시점이 다가온 2차 베이비부머(1964년생~1974년생)의 연금 수령방식에 대한 관심도도 높아졌다. 조 팀장은 “연금계좌의 특성상 수령과 운용이 동시에 이루어진다”면서 “최근 증권사는 수령 단계에서만 투자할 수 있는 상품군을 새롭게 개발하기도 한다”고 했다.

연금 수령 조건은 만 55세 이후, 연금 계좌 가입일로부터 5년 이상이 돼야 하며 10년 이상 연금을 수령해야 한다. 수령 방식은 매월, 매년, 내 분기마다 일정 금액을 받을 수 있으며 10년 수령 기간만 유지할 수 있다면 중간에 원하는 만큼 자율 인출도 가능하다.

세금은 세액공제 받은 금액과 운용수익분에 적용되며, 연금수령 나이가 어릴수록 많이 낸다. 55세부터 69세까지는 연금을 받을 때마다 5.5%, 70대에는 4.4%, 80대 이상은 3.3%가 적용된다. 조 팀장은 “만약 1500만원을 초과해 연금을 개시한다면 개인 의사에 따라 다른 소득과 합해 종합과세 혹은 16.5% 분리과세를 선택해 신청할 수 있다”고 했다.

임원 승진으로 퇴직금을 수령해야 하는 경우는 어떨까. 조 팀장은 “퇴직금을 IRP에 입금한다면 과세이연 효과를 누릴 수 있다”고 했다. 이어 “연금 수령을 한 지 11년째부터는 퇴직 소득세를 40%까지 깎아준다”며 “IRP를 가진 지 5년 이상이고, 만 55세 이상이라면 최대한 빨리 연금 수령을 신청하고 10년이 될 때까지만 매년 소액을 인출하면 된다”고 조언했다.

|

| 조미옥 삼성증권 연금마케팅 팀장이 2일 오후 서울 강남구 코엑스 더플라츠에서 열린 헤럴드 머니 페스타 2024에서 ‘연금계좌 절세 똑똑하게 활용하기’의 주제로 강연을 하고 있다. 임세준 기자 |

이날 수입이 비교적 적은 2030세대에게 상품별 우선순위를 추천해달라는 질문에 대해 조 팀장은 “연금저축계좌와 ISA 계좌를 추천한다”며 “결혼 등 목돈이 필요할 수 있어 인출 시 페널티가 강한 IRP가 가장 후순위”라고 답했다.

조 팀장은 “연금 저축계좌를 ISA보다 더 추천하는 이유 납입만 하면 세제 혜택이 14~16%에 달하기 때문”이라면서도 “다만 연금 수령 시까지 유지해야 하므로 이 점을 유의해야 한다”고 답했다. 이어 “연금저축계좌에 600만원 세액공제 혜택 한도를 다 넣는 것이 무리라면, 일부를 ISA 계좌에 넣어 비과세 혜택을 받으며 투자하는 것도 좋다”고 조언했다.

이날 은행권 모의 면접을 보고 강연장을 찾았다는 진예린(28) 씨는 “강연 막바지에 2030 청년들에게 어떤 비과세 저축 방법이 더 유용한지, 우선순위를 어디에 둬야 하는지 설명해준 점이 큰 도움이 됐다”면서 “재테크에 활용할 것”이라고 말했다. 50대 주부 김모 씨는 “좋은 상품인 건 알았지만, 어려운 용어가 많아 헷갈렸는데 강의 한 번으로 흐름을 알 수 있게 돼 좋았다”고 답했다.