|

| [에어프레미아 홈페이지] |

[헤럴드경제=노아름 기자] 인수·합병(M&A) 시장에서 저비용항공사(LCC)가 주목받고 있다. 앞서 티웨이항공의 2대주주가 바뀐데 이어 에어프레미아 또한 주주구성에 변화가 예고됐다. 특히 대명소노그룹이 경영권에 눈독 들이는 에어프레미아는 최근 3년 만에 기업가치가 약 5배 폭증해 시장의 눈길을 끈다.

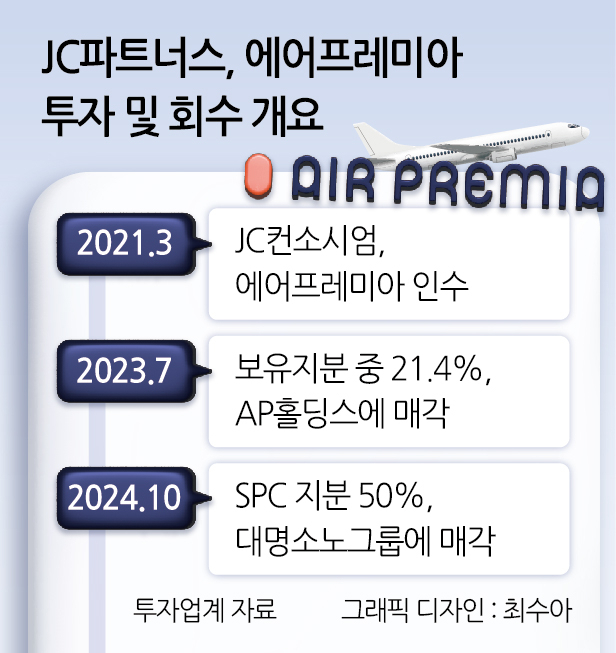

17일 투자은행(IB)업계에 따르면 최근 성사된 대명소노그룹과 JC파트너스 간 에어프레미아 소수지분 거래(딜)는 에어프레미아 기업가치(에쿼티 밸류)로 4700억원을 인정받고 거래 성사된 것으로 확인됐다. 주당 1600원 수준에서 양측 간 눈높이가 조율됐다.

앞서 사모펀드(PEF) 운용사 JC파트너스가 에어프레미아 경영권지분을 확보한 2021년 당시에 비해서는 에어프레미아 기업가치가 약 5.5배 증가한 것으로 집계됐다. JC파트너스는 투자원금대비 약 2.8배의 수익률을 거두며, 2340억원 상당을 회수하게 될 전망이다. 투자금 833억원을 감안하면 내부수익률(IRR)은 51% 내외가 추정된다.

에어프레미아는 마찬가지로 사모펀드가 들고 있다가 대명소노그룹에 지분이 매각된 티웨이항공과는 몸값이 약 2배 차이나는 상황이다. 인수자는 대명소노그룹으로 동일하다.

최근 대명소노그룹은 소노인터내셔널 및 대명소노시즌 등 계열사를 통해 티웨이항공 지분 26.77%를 확보했다. 티웨이항공과 에어프레미아는 노선과 취항지, 업력 등에는 차이가 있다. 2003년 설립돼 유럽 노선까지 진입하게되는 티웨이항공과 달리 에어프레미아는 2017년 첫 발을 뗀 후발주자다.

다만 티웨이항공 지분매입가격(주당 3290원)을 감안하면, 그 절반가량의 기업가치를 인정받은 에어프레미아의 인수매력을 눈여겨 볼 여지가 존재한다는 분석이 나온다.

이는 에어프레미아가 올해와 내년에 걸쳐 새롭게 들여올 기재와도 무관치 않다. 에어프레미아는 항공기 4대를 추가 도입할 예정인데, 이를 감안해 내년 매출 전망치로는 올해 전망치(5000억)의 약 2배인 1조원 상당을 예상하는 분위기다. 에어프레미아는 올해 말부터 내년 3분기까지 보잉 787-9 4대를 순차 도입할 예정이다.

투자업계 관계자는 “에어프레미아는 지난해 턴어라운드에 성공한 이후 올해와 내년을 기점으로 실적이 폭발적으로 늘어날 것으로 전망된다”며 “LCC 간 경쟁구가 재정립될 가능성이 다분하다”고 말했다.

LCC 격변기에 접어들 내년 상반기 무렵 대명소노그룹은 에어프레미아 지분 약 22%를 확보한 2대 주주로 우선 자리매김할 전망이다. 아울러 주주간계약을 통해 에어프레미아의 대주주 지분을 묶어 매입할 수 있는 드래그얼롱(동반매도요구권) 권한을 확보해 향후 활용가능한 카드를 남겨뒀다.

다만 시장에 알려진 것과는 달리 아직까지 대명소노그룹과 타이어뱅크 계열 AP홀딩스 간 에어프레미아 인수 협상이 본격화된 단계는 아니다. AP홀딩스 측에서는 희망가 눈높이를 제시하지 않은 채 다수의 원매자와 협상 테이블에 앉을 수 있다는 입장을 견지하는 상태로 전해진다.

투자업계에서는 에어프레미아에 대한 시장가가 어느 정도 형성된 상황으로 바라보기도 한다. AP홀딩스는 에어프레미아 주당 1600원을 매도자 희망가 하한선으로 두고 협상할 것으로 전망된다. 이는 올 초 JC파트너스와의 딜에서 형성된 에어프레미아의 몸값과도 동일한 수치다.