|

| [챗GPT가 생성한 시각물] |

[헤럴드경제=유혜림 기자] 최근 ‘퇴직연금 갈아타기’ 서비스 시행으로 금융사 이동이 쉬워지면서, ETF(상장지수펀드)를 활용해 퇴직연금의 수익률을 극대화하려는 연금개미들이 늘고 있다. 특히 퇴직연금은 적립금의 최소 30%를 예금 등 안전자산에 투자해야 하는 제약이 있는 만큼, ‘방어형’인 안전자산 설계 역시 중요하다. ETF를 활용한 퇴직연금 재테크에 도움이 되는 핵심 요령을 소개한다.

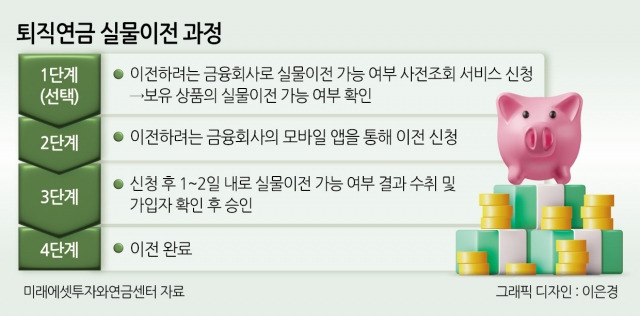

3일 금융감독원과 고용노동부에 따르면, 지난달 31일부터 44개 퇴직연금 사업자 중 37개사가 퇴직연금 실물이전 서비스를 시작했다. 퇴직연금 계좌를 다른 금융사로 이전할 때 기존에 운용 중인 투자 포트폴리오를 매도하지 않고 그대로 유지한 채 이전할 수 있게 된 것이다.

이에 따라 퇴직연금 가입자는 새로 계좌를 옮기고자 하는 금융사에 퇴직연금 계좌를 개설한 뒤 이전 신청서만 접수하면 된다. 또 기존 퇴직연금 가입 금융사에 ‘사전조회 서비스’를 신청한다면, 어디로 옮길 수 있는지 비교 분석해볼 수 있다.

만일 ETF로 직접 퇴직연금을 굴리고 싶다면 증권사를 선택하는 게 유리하다. 올해 들어 미국 성장주를 테마로 한 ETF 선택지도 넓어진 데다, 위험자산 투자 비중이 전체 수익률을 판가름하는 핵심 지표로 작용하면서 연금개미들의 ETF 투자 수요가 급증하는 추세다.

은행과 보험사의 퇴직연금 계좌로는 실시간 ETF 매매가 불가능하지만, 증권사에서는 ETF 직접 매매가 가능하다. ETF 라인업도 증권사가 훨씬 다양하다. 증권사는 700개 이상의 ETF를 제공하는 반면, 은행이나 보험사는 수십 개에 그친다.

일단 ‘비대면’ IRP 계좌로 관리 수수료 혜택을 최대한 챙기는 것이 이득이다. 통상 IRP 계좌를 금융회사 창구에서 ‘대면’으로 개설하면, 계좌에 넣어둔 퇴직급여와 본인 추가 납입금의 0.2~0.4%(매년 1회)를 관리 수수료로 납부해야 하는 경우가 많다.

장기간 계좌를 유지하다 보면 수백만 원에 달하는 수수료도 낼 수 있다. 이에 모바일 앱을 통해 IRP에 가입해 수수료 ‘전액 면제’를 챙기는 것도 방법이다.

조미옥 삼성증권 연금마케팅 팀장은 “만일 IRP 계좌에 1억원이 있다면, 매년 적게는 20만원에서 40만원을 수수료로 납부할 수 있다는 얘기”라며 “특히 수익까지 나면 평가가치가 커지면서 수수료 금액도 덩달아 늘어나는 구조다. 중장기 운용 계좌라면 민감하게 수수료를 따져보는 게 바람직하다”고 조언했다.

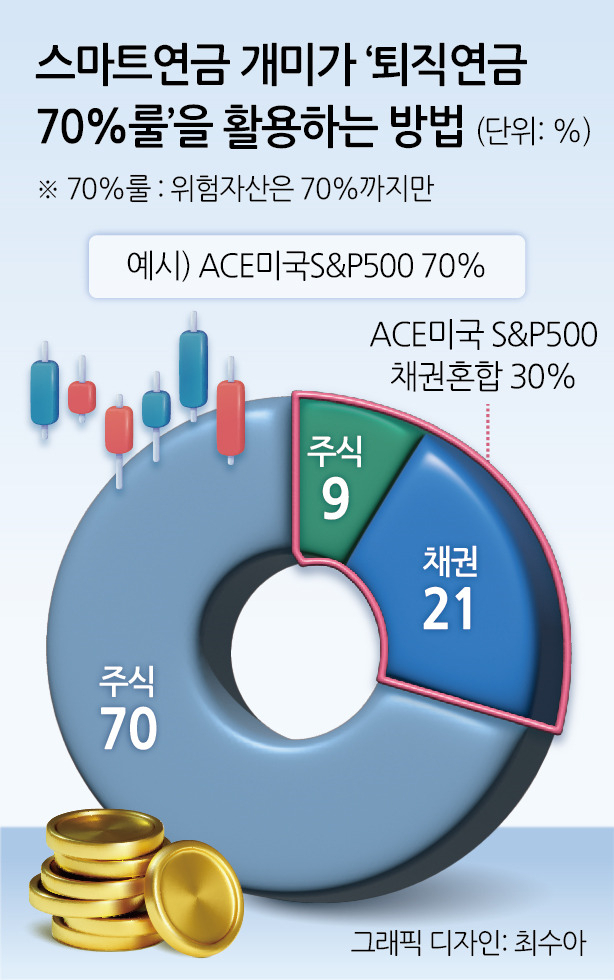

퇴직연금은 적립금의 최소 30%를 예금 등 안전자산에 투자해야 하는 제약이 있는 만큼, 안전자산 투자 전략을 잘 세우는 것이 중요하다. 정부는 안정적인 노후 보장을 위해 주식형 펀드와 같은 위험 자산 투자를 70%까지만 허용한다. 즉, 계좌의 최소 30%를 예금과 같은 안전자산으로 채워야 한다는 얘기다.

이때 ‘주식과 채권’을 함께 묶은 채권혼합형 ETF를 활용하면 주식 투자 비중을 더 늘릴 수 있다. 만일 주식 30%·채권 70%에 투자하는 채권혼합형 ETF를 활용한다면, 이론상 전체 적립금의 79%까지 주식에 투자하는 효과를 볼 수 있는 셈이다.

실제 미래에셋증권의 퇴직연금(DC형·IRP형) 계좌 잔고를 살펴본 결과, 장기간 성장성이 유망한 미국 성장주와 안정적인 국고채 등을 묶어 담은 채권혼합형 ETF가 적극적으로 활용되고 있다.

잔고 상위권에는 ▷TIGER 테슬라채권혼합Fn, ▷KODEX TRF3070, ▷TIGER 미국나스닥100TR채권혼합Fn, ▷ACE 엔비디아채권혼합블룸버그 등이 이름을 올렸다.

김승현 한국투자신탁운용 ETF컨설팅담당은 “미 빅테크를 활용한 채권혼합형 ETF는 상승장에서는 개별 종목 성장 수혜를 받는 한편, 하락장에서는 안전자산인 채권으로 수익률을 방어할 수 있을 것”이라며 “미국 시장 전반에 대한 투자 비중을 높이고 싶다면 S&P500이나 나스닥100 채권혼합 ETF를 활용하는 것도 방법”이라고 말했다.

전문가들은 퇴직연금 운용을 돕는 다양한 서비스도 적극 활용할 것을 조언한다. 미래에셋증권은 알고리즘으로 시장 상황에 맞는 포트폴리오를 구성하고 운용해주는 로보어드바이저 서비스를 무료로 제공하고 있다.

삼성증권은 영업점 연금센터에 경력 10년 이상의 프라이빗 뱅커(PB)를 배치해 연금 컨설팅을 제공한다. KB증권은 연말까지 매월 자사 및 KB자산운용 연금컨설팅 전문가들과 함께 라이브 웹 세미나를 진행한다. 이 외에도 한국투자증권은 ETF 적립식 자동 투자 서비스를 퇴직연금 계좌까지 확대해 투자 편의성을 높였다.

조재영 웰스에듀 부사장은 “퇴직연금은 방치되기 쉬운 자산”이라며 “현재 내 자산이 원금보장형이나 국내 투자에만 쏠렸는지 등을 살펴보고 이번 기회에 미국 ETF 등 글로벌 분산 투자가 가능한 상품군을 다수 확보한 금융회사를 선택해볼지 자신의 투자성향과 함께 고려해볼 것”이라고 말했다.