‘투기’ 취급 채권, 작년 ‘적격’ 상향

|

‘트럼프 2기’의 대세로 등극한 테슬라가 최근 2년 사이 신용도를 빠르게 높이면서 채권시장에서도 주목받고 있다. 테슬라의 부채비율 등 재무안정성 지표들이 국내 주요 그룹사 전체 평균을 웃도는 수준까지 개선된 것으로 나타났다. 다만, 전문가들은 “테슬라는 이제서야 국내 대기업들과 비교 가능한 수준까지 올라온 것”이라며 “주식시장과 달리 채권시장에선 여전히 국내 그룹사의 회사채 투자 매력이 높다”고 진단했다.

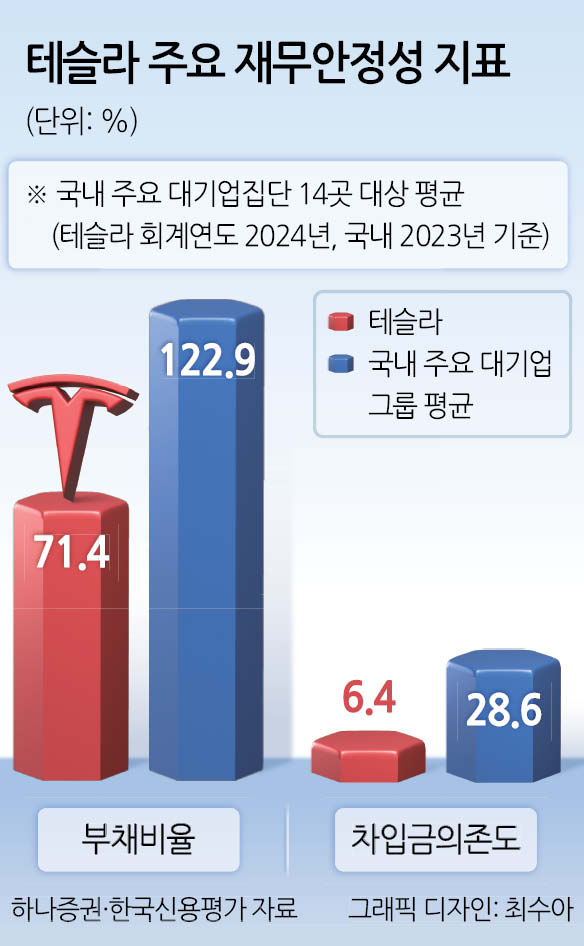

20일 무디스·한국신용평가 등에 따르면, 올해 테슬라의 부채 비율은 71.4%로 100%를 밑도는 낮은 부채 비율을 기록했다. 3년 전(2021년·105.8%)과 비교하면 무려 34%포인트 가량이 낮아졌다. 일반적으로 부채비율이 200% 이하이면 재무 안정성이 양호하고, 400% 이상이면 위험 수준으로 평가한다.

테슬라는 차입금 의존도도 2021년 11%에서 올해 6.4%로 개선했다. 최근 2년 사이 재무 안정성 지표를 빠르게 끌어올린 것이다.

이제는 채권시장에서 초우량 기업으로 평가받는 국내 그룹사와도 비교 가능할 정도다. 하나증권 리서치센터에 따르면, 지난해 국내 주요 대기업그룹(합산) 14곳의 평균 부채비율은 122.9%로 테슬라보다 높았다.

대체로 국내 그룹사들의 부채비율은 100~150%, 차입금 의존도는 30~40% 수준이다. 개별 그룹으로 살펴보면, 테슬라의 부채비율은 포스코(69.2%)와 비슷했고, 차입금의존도는 삼성그룹(5.2%)보다는 소폭 높았다.

테슬라는 재무 개선에 힘입어 신용등급도 높였다. 앞서 테슬라는 2017년에 15억달러(약 2조원) 규모의 회사채를 첫 발행한 바 있다. 당시 시장에선 테슬라가 실적 부진으로 자금 압박에 시달릴 수 있다는 우려가 컸다. 하지만 2년 전 글로벌 신용평가 회사인 스탠더드앤드푸어스(S&P)부터는 BBB 등급을 받은 뒤 지난해 3월 무디스(Moody’s)에선 투자 적격인 Baa3까지 상향됐다. 이는 국내 신용평가사 등급 기준으로 AA+에서 AA- 정도다.

다만, 테슬라와 비교해도 여전히 국내 그룹사들의 회사채 매력도가 더 높다는 평가가 많다. 일단 트럼프 당선 이후 변동성이 커진 주식시장과 달리 국내 채권시장은 안정적인 흐름을 유지하고 있다는 설명이다. 채권시장에선 테슬라와 비교할 만한 국내 기업에 롯데렌탈을 꼽는데, 롯데렌탈 역시 지난 3월 무디스로부터 테슬라와 같은 신용등급 Baa3을 받은 바 있다.

김상만 하나증권 연구원은 “국내 그룹사들의 재무적인 안정성은 어느 때보다 안정적인 수준을 유지 중”이라며 “‘트럼프 정책’ 리스크에 노출된 그룹의 경우에도 다각화된 사업포트폴리오와 재무역량을 바탕으로 신용위험이 높아질 가능성은 희박하다”고 설명했다. 유혜림 기자