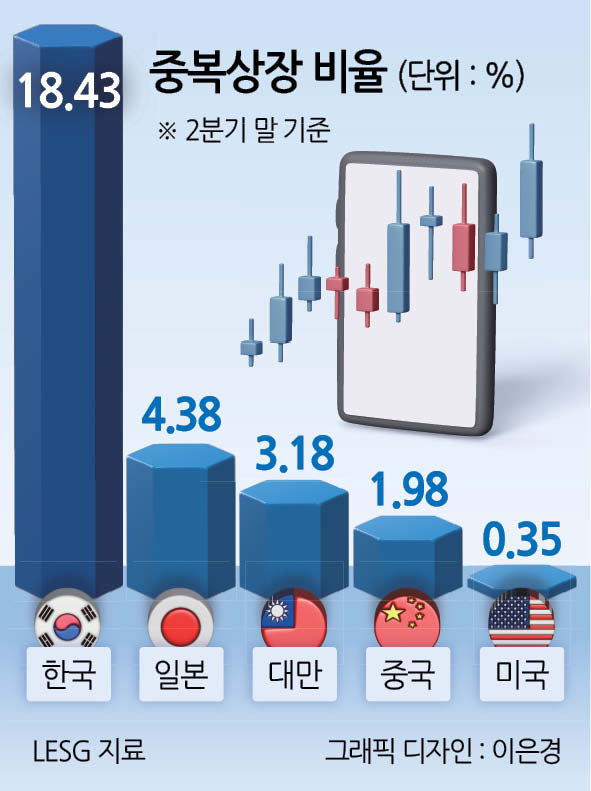

韓 18.43% 日 4.38% 美 0.35%

‘상대적 저평가’ 코리아디스카운트

|

국내 증시 중복상장 비율이 3년 연속 18%대를 기록하고 있다. 중복상장이란 통상 상장사가 자회사를 물적 분할 한 뒤 기업공개(IPO)하는 현상을 뜻한다. 시장에서 기업가치가 중복 평가(더블 카운팅)돼 ‘코리아 디스카운트’ 원인으로도 꼽힌다.

25일 금융정보 업체 LSEG에 따르면 지난 2분기 말 기준 국내 중복상장 비율은 18.43%다. 상장사가 보유한 타 상장사 지분 가치를 증시 전체 시가총액으로 나눈 값이다. 코스닥·코스피 상장사 가운데 지분율 3위 이내 지분가치까지만 합산했다. 이 비율은 2022년(18.49%), 2023년(18.46%)에 이어 3년째 18%대로 집계됐다.

인근 국가와 비교 시 압도적 격차다. 같은 시점 기준 일본은 4.38%, 대만 3.18%, 중국 1.98%, 미국은 0.35%다. 중국은 상해·심천·홍콩의 모든 상장사를, 미국은 스탠다드앤푸어스(S&P)500 상장사 기준이다. 비교적 수치가 높은 일본보다는 4배, 가장 낮은 미국보다는 무려 52배 높다.

중복상장은 국내 증시가 전세계 증시 대비 상대적으로 주가가 저평가 되는 코리아 디스카운트 원인으로 꼽힌다. 물적분할로 모회사·자회사가 모두 증시에 상장될 경우 ‘더블 카운팅’이 발생하기 때문이다. 더블 카운팅이란 시장에서 형성된 시가총액에 두 기업(모·자회사)의 가치가 중복 계상되는 현상이다.

가령 500억원의 가치로 평가받는 A상장사 안에 100억원의 가치를 지닌 비상장사 B사가 자회사로 있다면, B사는 A상장사를 통해 시장에서 평가받는다. 반면 B사가 물적분할을 통해 상장하면 B사 가치는 별도로 시장에서 평가받고 A상장사의 지분가치로도 평가된다. 자회사(B사) 실적이 모회사의 연결 기준 실적에 반영된 만큼, 통상 모회사(A상장사) 주가에는 악재로 작용한다.

실제 최근 5년 간 더블 카운팅 비율은 평균 11%다. 기업 지배주주순이익에서 타사 기업 지분율에 지배주주순이익을 곱한 값을 뺀 값이다. 가령 지난해 코스피·코스닥 기업 순이익이 10조7800억원이라면 더블 카운팅을 제거한 값은 9조1200억원이다.

해외에선 중복상장 비율로 간주되는 사례가 드물다. 미국은 워런 버핏 회장이 이끄는 투자회사 버크셔 해서웨이가 보유한 지분이 대다수를 차지한다. 버크셔 해서웨이는 아메리칸 익스프레스(21.5%), 뱅크오브아메리카(10%), 코카콜라(9.3%) 등 지분을 보유하고 있다. 반면 국내는 시총 상위사 기준 LG화학·LG에너지솔루션, 삼성생명·삼성전자, SK스퀘어·SK하이닉스 등이 포함된다. LG화학·삼성생명·SK스퀘어의 보유자산 지분가치를 출자기업 시총으로 나누면 각각 312%, 161%, 238%에 달한다.

김종영 IBK투자증권 연구원은 “핵심 자회사가 상장하는 경우 더블카운팅 피해를 받는 기업의 주가하락은 일반적인 현상”이라며 “중복 상장 종목 기업공개(IPO) 시, 신규상장 기업을 롱(매수), 신규상장 종목의 이익을 연결 또는 관계기업으로 인식하는 기존 상장기업을 숏(Short)하는 전략을 제시한다”고 했다. 다만 “(롱숏전략은) 개인 투자자가 구현하기 힘들기 때문에 신규 상장 종목 생기면 리스크 관리를 위해서 파는 게 좋다”고 했다. 유동현 기자