해외에 거주하는 비거주자 자녀에 증여할 때는 해당안돼

비거주자 자녀일때 증여세 연대납부 통해 대신 납부 가능

|

#. 40대 직장인 서민정 씨는 미국에서 대학교를 졸업하고 취직한 지 15년차에 접어들었다. 5년 전에는 미국에서 만난 배우자와 결혼해 가정을 꾸렸고, 올해 둘째 자녀를 출산했다. 최근에는 더 좋은 환경에서 아이들을 키우기 위해 이사를 계획하고 있다. 하지만 지금 집을 처분해도 턱 없이 모자란 구입자금 때문에 골치를 앓는 상황이다.

이같은 사정을 들은 서씨의 어머니 김순례씨는 집을 살 때 자금을 보태기 위해 5억원의 현금을 미리 증여하려 했다. 얼마 전 언론 기사에서 출산한 자녀에게 증여하는 경우 1억5000만원까지 증여세가 부과되지 않는 내용을 봤기 때문에, 지금이 증여하기에 ‘적기’라고 마음을 굳혔다. 하지만 실제 증여하고자 신고 절차를 알아보니 공제가 적용되지 않은 9000만원의 예상세액을 통보받았다. 이에 정확한 세금 계산을 의뢰하기 위해 세금전문가 ‘절세미녀’를 찾았다.

Q. 최근 출산한 자녀에게 1억5000만원까지 세금 없이 증여가 가능하다고 들었습니다. 그런데 신고 절차에 누락된 게 있는지 공제가 적용되지 않을 것이라고 합니다. 어떻게 된 걸까요.

A. 출산한 자녀에 대해 1억5000만원까지 세금이 공제되는 것은 사실입니다. 10년간 5000만원까지 증여재산공제가 적용되고, 출산 시 추가로 1억원의 공제가 적용되기 때문입니다.

하지만 증여재산공제의 경우 성년이자 ‘국내 거주자’인 경우에만 가능합니다. 따님의 경우 ‘국내 비거주자’에 해당하기 때문에 이같은 혜택을 받을 수 없습니다.

출산 시 공제되는 1억원의 경우에도 증여받는 당사자가 ‘국내 거주자’인 경우에만 해당합니다. 해외에 거주하는 비거주자 자녀에게 1억5000만원을 증여하는 경우 공제금액 적용없이 전체에 대해 약 2000만원의 증여세가 부과됩니다.

Q. 우리 딸은 엄연히 대한민국 국적을 가진 한국 사람입니다. 해외에 거주 중이라고 해서 비거주자가 되는 건가요. 세법상 거주자와 비거주자의 차이가 무엇일까요.

A. 세법에서는 대한민국 국적을 따지지 않습니다. 국적, 영주권, 시민권 등에 관계 없이 국내에 주소를 두거나 183일 이상의 거소를 둔 자를 의미합니다. 이때의 주소는 단순히 주민등록등본 상의 주소를 의미하는 게 아닙니다. 실제 국내에서 생계를 같이하는 가족, 국내에 소재하는 자산의 유무 등 실제 생활관계에 따라서 판정합니다.

따님의 경우 거주 15년차에 접어들어 우리나라에 주소를 가지고 있지 않을뿐더러, 소득이나 자산도 국내에 없습니다. 심지어 따님의 가족들도 모두 미국에 거주하고 있기 때문에 우리나라 세법상 거주자에 해당한다고 볼 수 없을 것 같습니다.

|

Q. 그렇다면 제 딸이 비거주자로 1억5000만원의 공제를 받지 못해서 더 내는 증여세는 얼마나 될까요. 거주자로 공제를 받았다면 세금을 많이 아낄 수 있었을까요.

A. 증여재산공제를 하지 않고 5억원 전체에 대한 증여세를 계산해보면, 5억원에 대해 20%의 세율이 부과돼 산출세액이 9000만원으로 계산됩니다. 여기다 신고세액공제 3%를 제하면 8730만원의 세금을 납부해야 합니다.

만약 거주자로서 증여재산공제 기본공제 5000만원, 출산증여공제 1억원이 모두 적용된다고 가정하면, 3억5000만원에 대해서만 20%의 세율이 부과됩니다. 이 경우 산출세액은 6000만원, 신고세액공제(3%)를 제한 납부세액은 5820만원으로 계산됩니다. 결과적으로 따님이 국재 거주자였다면 3000만원가량의 세금을 아낄 기회가 될 것입니다.

Q. 다른 곳에 살더라도 제 재산을 주는 건데, 조금 억울하네요. 그런데도 비거주자가 증여받는 경우에 미국에 증여세를 내는 게 아니라 우리나라에 증여세를 내야 하는 건가요.

A. 증여세는 수증자, 즉 받는 사람을 기준으로 납부의무자를 결정합니다. 수증자가 거주자인 경우에는 증여재산의 국내, 국외소재 여부를 가리지 않고 증여세를 과세합니다. 그러나 수증자가 비거주자인 경우 증여재산이 국내에 있는 경우에만 우리나라에 증여세를 납부하게 됩니다. 이 경우에는 우리나라에 재산이 있으니, 증여세 납부 대상에 포함됩니다.

Q. 우리나라의 세법이 야속하게 느껴지네요. 미국의 경우라면 이와 달랐을까요.

A. 미국의 경우 우리나라와 반대로 증여자, 즉 주는 사람이 증여세를 납부합니다. 이때 증여세 공제금액이 연간 10만달러(약 1억4000만원)입니다. 지금과 같은 경우 민정 씨가 미국에 증여세를 납부할 필요는 없는 게 됩니다.

Q. 그렇다면 비거주자의 경우 공제를 받지 못하니 자녀가 해외에 거주하면 항상 불리하게 세금을 납부해야 하겠네요.

A. 지금 당장은 그렇게 생각하실 수 있지만, 다른 시선으로 보면 오히려 세금을 아낄 수 있는 기회가 될 수도 있습니다. 원칙적으로 증여세는 재산을 받은 비거주자 자녀가 증여자의 주소지 관할 세무서에 신고 및 납부해야 합니다. 다만 수증자가 해외에 거주하는 경우에는 해당 증여세에 대해 증여자도 연대납부의무를 지게 됩니다. 이 말은 곧 증여자인 상담자분이 따님 대신 증여세를 신고 및 납부할 수 있다는 얘기입니다.

|

Q. 이해가 되지 않는데요. 당연히 딸이 현금을 가진 게 많지 않으니, 제가 대신 증여세를 납부하려고 했습니다. 그렇다고 해서 세액이 달라지는 것은 아니지 않나요.

A. 원래 국내 거주자라면 받는 사람이 납부해야 할 증여세를 증여하는 사람, 즉 상담자분께서 대신 납부할 경우에는 새로운 증여에 해당돼 대신 납부한 증여세 또한 증여재산에 합산됩니다. 애초 증여하려는 금액을 넘어서 증여세에 대해서도 추가적으로 세금이 부과된다는 얘기입니다.

하지만 지금의 사례처럼 증여자가 연대납부의무자로서 증여세를 대신 납부하는 경우에는 추가 증여로 과세되지 않습니다. 오히려 따님이 해외에 거주하기 때문에 유리한 부분이라고 볼 수도 있습니다. 혹시 향후에 따님에게 더 많은 금액을 증여할 생각이 있으신가요.

|

Q. 향후에 아이들이 진학을 하면 돈이 더 필요하게 될 테니, 더 증여를 할 계획은 있습니다. 자식이 한 명밖에 없다 보니 향후 은퇴하고 재산을 정리하면, 10억원 정도의 금액을 더 마련할 수 있을 것 같습니다.

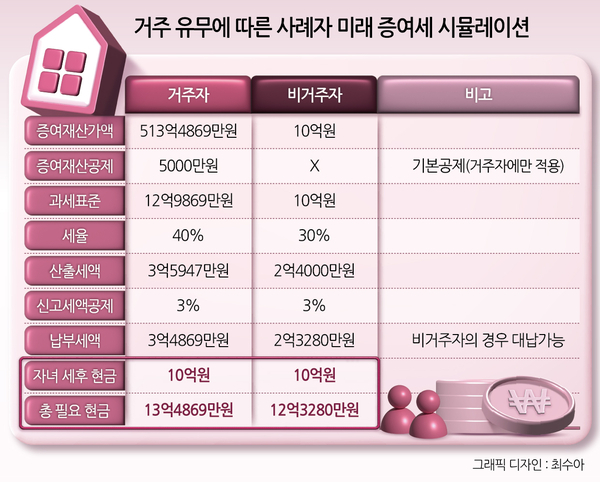

A. 만약 따님이 국내에 거주하는 경우 세후 10억원의 현금을 증여한다고 가정하고 계산하면, 실질적으로 따님에게 약 13억5000만원을 증여해야 합니다. 증여재산공제 5000만원을 제하더라도 약 13억원의 금액에 대해 40%에 달하는 세율이 적용되기 때문입니다. 10억원을 제하고 나머지가 세금 몫인 셈이죠.

하지만 받는 사람이 비거주자에 해당할 경우를 가정하면 약 2억3000만원의 금액만 대신 내주면 됩니다. 증여재산공제가 적용되지는 않지만, 대신 내주는 세금이 증여로 계산되지 않으며 10억원에 대해서만 세금이 부과되기 때문입니다. 심지어 10억원 현금의 경우 세율이 30%만 적용되며, 세금이 2억3280만원으로 되레 줄어들게 됩니다. 따님이 해외 거주자이기 때문에 약 1억원의 세금을 아낄 수 있는 셈입니다.

즉 비거주자에게 증여공제 적용이 되지 않는다고 해서 무조건 불리한 것은 아닙니다. 증여세 연대납부를 통해 세금을 대신 납부함으로써 전체적인 세금 부담을 더 줄일 수 있습니다. 특히 증여세의 경우 금액이 높을수록 높은 세율이 적용되기 때문에, 증여재산이 클수록 증여세 대납으로 인한 절세효과가 커진다고 할 수 있습니다. 김광우 기자

|

이 기사는 헤럴드경제 회원 전용 콘텐츠 ‘HeralDeep’에 게재된 기사입니다. 헤럴드경제 홈페이지 회원가입하시면 더 많은 프리미엄 콘텐츠를 보실 수 있습니다.