중국에 HBM 판매하는 삼성도 영향권

엔비디아 납품 절실…리스크 상쇄 핵심될듯

|

|

미국 정부의 대중 추가 수출 규제 대상에 한국 기업의 고대역폭메모리(HBM)가 포함됨에 따라, 당장 삼성전자의 중국 매출이 영향권에 놓이게 됐다. HBM 물량 대부분을 미국 기업 엔비디아에 공급하고 있던 SK하이닉스와 달리, 삼성전자는 전체 HBM 매출 비중의 20% 가량이 중국 시장에서 나오는 것으로 추정된다. 이에 따라 삼성전자가 엔비디아에 HBM을 공급하는 시기, 물량이 향후 리스크 상쇄에 핵심 요소가 될 전망이다.

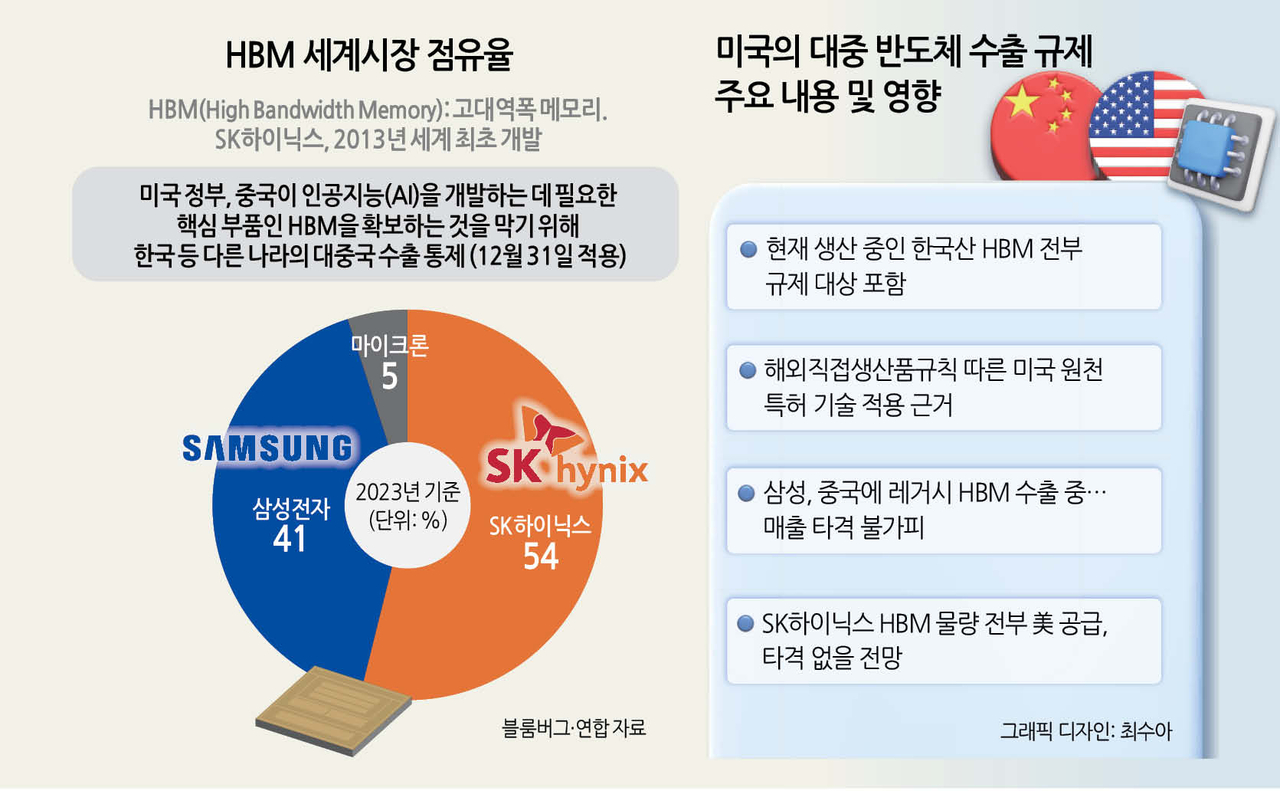

▶현재 생산 중인 한국산 HBM, 전부 규제 포함=미 상무부는 2일(현지시간) 대중 첨단 반도체 및 반도체 장비 수출 관련 제재 대상과 품목이 확대된 새로운 규제를 발표했다. 이번 규제로 인해 삼성전자, SK하이닉스 등 한국 기업이 생산 중인 모든 HBM의 중국 수출이 31일부터 통제된다.

이 같은 규제는 해외직접생산품규칙(FDPR· Foreign Direct Product Rules)에 근거를 두고 있다. 미국이 아닌 다른 나라에서 생산되는 제품이더라도 미국 특허나 소프트웨어, 기술 등이 사용됐다면 수출통제를 준수해야 한다는 것이 골자다. HBM을 포함한 대부분의 첨단 반도체에는 미국 특허를 기반으로 한 기술이 적용되고 있다. 미국의 반도체 설계 소프트웨어 점유율은 80% 수준이다.

우월한 기술력을 바탕으로 국제 특허체제를 자국에 유리하게 만들어온 미국이 이를 무기 삼아 ‘중국 옥죄기’를 더욱 강화한 것이다.

상무부는 HBM의 성능 단위인 ‘메모리 대역폭 밀도(memory bandwidth density)’가 ㎟당 초당 2기가바이트(GB)보다 높은 제품을 통제하기로 했다. 상무부는 현재 생산되는 모든 HBM 스택이 이 기준을 초과한다고 밝혔다. 올해 기준 HBM 시장은 SK하이닉스(54%), 삼성전자(41%), 마이크론(5%) 등 3사가 차지하고 있다.

▶삼성, 매출 타격 불가피…“면밀히 검토 중”=업계에서는 삼성전자의 매출 타격이 불가피할 것으로 보고 있다. 앞서 로이터통신에 따르면, 삼성전자의 HBM 매출의 약 20%가 중국 시장에서 나오고 있다. 중국 업체들은 미국 정부의 대중 수출 규제가 강화될 것으로 우려해 올 상반기부터 삼성전자의 구형 HBM을 사재기해왔다. 때문에 매출 비중이 크게 늘어난 상황이다.

삼성전자 관계자는 “(수출 제한 조치를) 면밀히 검토 중이며 관련 기관과 잘 협의해가겠다”고 밝혔다.

반면, SK하이닉스는 전체 HBM 물량을 엔비디아 등 미국에 수출하고 있다. 중국에 수출하는 물량이 없는 만큼, 당장의 피해는 없을 것으로 예상된다.

이번 대중 제재로 삼성전자의 HBM 엔비디아 공급이 더욱 절실해졌다는 지적이다. 당장 내년부터 중국 시장이 막히는 만큼, 이로 인한 매출 감소를 상쇄해야 하는 상황이다.

삼성전자는 장장 9개월 넘는 기간 동안 품질테스트 과정을 거쳤다. 빠르면 이달 중 HBM3E의 엔비디아 납품을 시작할 계획이다. 삼성전자는 지난달 3분기 실적발표 컨퍼런스콜에서 “HBM3E 8단과 12단 모두 양산 판매 중”이라며 “주요 고객사(엔비디아)의 품질 테스트에서 중요한 단계를 완료하는 유의미한 진전을 확보했고 4분기 중 판매 확대가 가능할 전망”이라고 밝혔다. 그러면서 4분기 HBM3E 매출 비중이 50%까지 늘어날 것으로 전망했다.

그러나 단기간에 대량 양산할 정도로 물량을 늘리기는 쉽지 않을 전망이다. 엔비디아는 자사 인공지능(AI) 가속기의 HBM 공급망 다변화를 추구하고 있다. 삼성전자가 납품을 시작하더라도, 주 납품사는 오랜기간 협력을 맺어온 SK하이닉스일 것이란 관측이 높다. 현재 엔비디아에 HBM을 공급하고 있는 마이크론 역시 소량 납품에 그치고 있는 것으로 전해진다. 가격 협상 측면에서도 경쟁력이 낮을 수밖에 없다는 분석도 나온다.

▶거세지는 美 추가 제재에 中 반도체 굴기 꺾일까=미국 정부의 추가 수출 규제로 중국의 반도체 굴기는 더욱 험난해질 전망이다.

앞서 미국은 중국의 AI 굴기를 저지하기 위해 엔비디아 AI 가속기의 중국 수출을 차단했다. 최첨단 칩 제조를 막기 위해 네덜란드 ASML의 EUV(극자외선) 노광장비 수출도 막은 상황이다. 여기에 HBM 수출길까지 막히며 중국 반도체 기업들은 기술 발전에 제동이 걸렸다.

이에 맞서 중국 반도체 기업들은 정부의 막대한 자금 지원에 힘입어 메모리, 파운드리, 팹리스 등 주요 부문에서 키 플레이어들을 키워내며 자립화를 위한 성과를 내고 있다.

일례로 화웨이가 최근 출시한 폴더블 스마트폰의 대부분 부품은 중국산이다. 중국 기업들의 합작품으로 만들어졌다고 해도 과언이 아니다.

두뇌 역할을 하는 애플리케이션프로세서(AP)는 화웨이의 자회사 하이실리콘이 설계했고, 중국 최대 파운드리 업체 SMIC가 제조했다. 가장 놀라운 건 이 칩이 7나노 공정으로 양산됐다는 것이다. 중국은 7나노 이하 공정 양산에 필요한 EUV장비를 수입할 수 없지만, 구형 DUV 장비로 레이저를 여러 번 쏘는 전략으로 최첨단 장비 부재의 한계를 극복한 것이다.

이병인 한중시스템IC협력연구원장은 최근 열린 ‘시스템 반도체 포럼 조찬 세미나’에서 “중국의 글로벌 시장 점유율은 15%에 불과하지만 실제 모든 제품군에서 국산화한 대체품을 확보한 상황”이라며 “중앙처리장치(CPU), 그래픽처리장치(GPU) 등 시스템반도체 전 과정에서 국산화율을 70%까지 달성했다”고 말했다. 한중시스템IC협력연구원은 2012년 5월 양국 정부가 국제 협력 형태로 중국 광둥성 선전시에 설립한 최초의 공공 연구개발(R&D) 기관이다.

한국 기업들이 장악하고 있던 메모리 시장에서도 추격이 거세다. 글로벌 투자은행(IB) 모건스탠리는 CXMT가 2026년 미국 마이크론을 제치고 세계 D램 시장 점유율 3위 자리를 꿰찰 것으로 내다봤다. 중국 내 반도체 자급률은 지난해 23%까지 확대됐다. 2027년에는 27%에 달할 전망이다.

김민지 기자