트럼프 2기 앞 수출주 희비 엇갈려

투자업계 “경기 방어주 관심 필요”

|

원/달러 환율이 1450원대를 기록하는 강달러 기조 속에서 같은 수출주 내에서도 희비가 엇갈리고 있다. 수출을 견인했던 반도체 종목은 ‘킹’달러 흐름에도 탄력을 받지 못하고 있는 반면 조선주는 미소 짓는 모습이다.

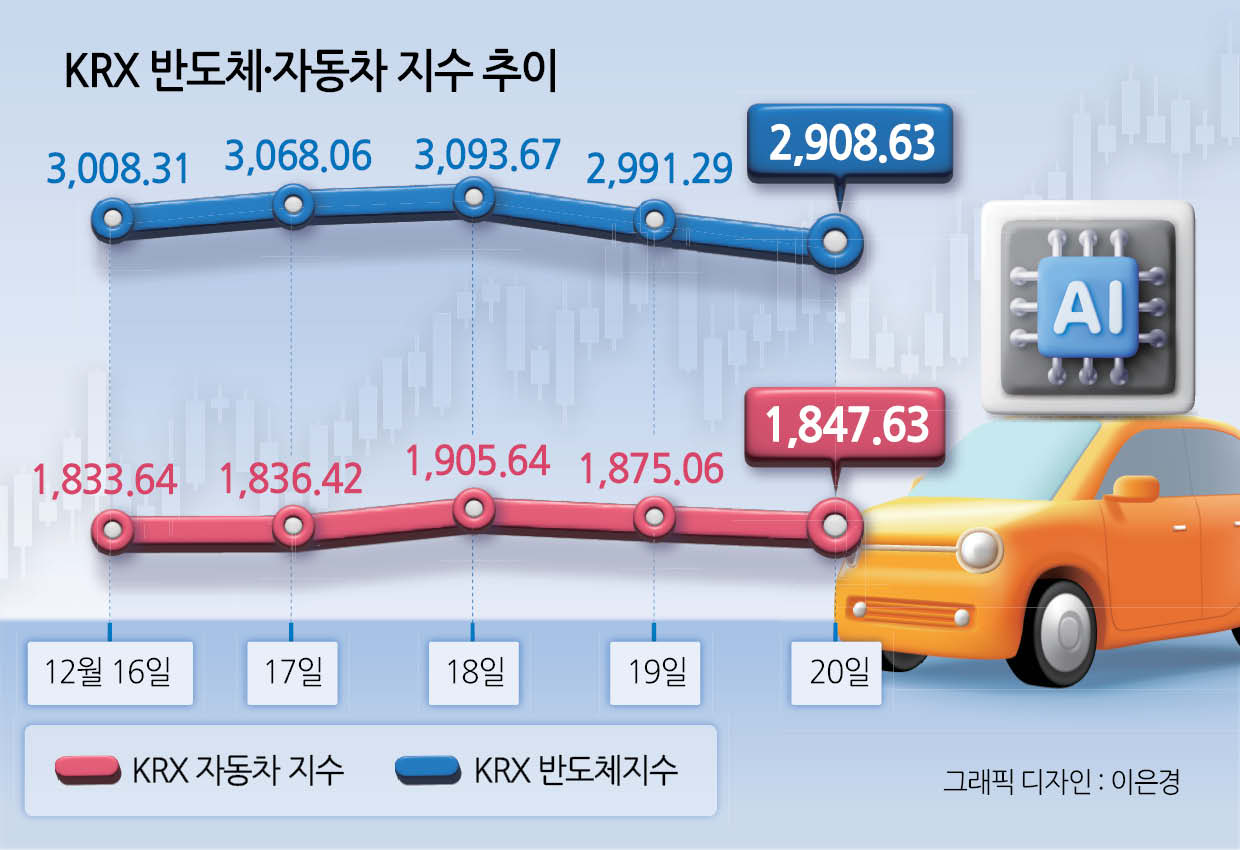

24일 한국거래소에 따르면 지난 20일 KRX 반도체지수는 2908.83으로, 전달대비 1.37% 하락했다. 지난해와 비교해 지수는 20.94% 떨어졌다. 올해 원/달러 환율 상승 국면에서도 성적이 부진했다. 환율이 1450원까지 치솟았던 지난주에도 KRX 반도체지수는 3000선을 내줬다.

반면 반도체와 함께 수출주를 이끄는 자동차는 견조했다. KRX 자동차 지수는 16일 1833.64에서 20일 0.76% 상승한 1847.63을 기록했다. 같은 기간 조선주도 오름폭을 키웠다. HD한국조선해양의 주가는 2.41% 오른 21만2500원, HD현대중공업은 8.77% 오른 26만500원을 기록했다.

일반적으로 수출기업은 원/달러 환율이 높아지면 수출대금의 원화환산 가치가 높아져 수익성 개선된다. 하지만 최근 스마트폰, PC 등 전통적인 IT 분야의 수요 침체가 예상보다 길어지면서 반도체주만 수출주 수혜를 누리지 못하고 있다. 특히 삼성전자가 주력하고 있는 레거시(범용) D램 가격은 중국 메모리사 창신메모리테크놀로지(CXMT) 등 저가 물량 공세에 악재가 겹쳤다.

반도체 종목에만 드리운 먹구름은 내년 1분기까지 이어질 것이라는 전망이 나온다. 전날 한국무역협회가 발표한 ‘2025년 1분기 수출산업 경기 전망지수(EBSI) 조사 보고서’에 따르면 한국의 최대 수출품인 반도체의 EBSI는 64.4지수로 집계됐다.

EBSI는 국내 기업을 대상으로 다음 분기 수출 경기에 대한 전망을 조사 및 분석한 지표다. 100을 기준으로 100보다 높으면 다음 분기 수출 호조 전망이 우세한 것이다. 반대로 100보다 낮으면 수출 악화 전망이 우세하다는 의미다.

반도체 품목은 중국의 범용 D램 수출 증가 등 경합 심화 및 전방산업 재고 증가 등의 여파로 수출 여건이 악화했다. 반면, 자동차와 조선, 생활용품 수출은 밝을 것으로 전망됐다. 선박의 EBSI는 146.6, 생활용품은 137.9, 자동차·자동차부품은 130.7을 각각 기록했다.

조선업은 트럼프 2기 행정부가 전략적으로 힘을 실어줄 것으로 기대되며 탄력을 받았다. 앞서 트럼프 미국 대통령 당선인은 국내 조선사들과 우호적 협력 의사를 밝혔다. 최근 미국 의회에서 공화당과 민주당 의원 4명이 초당적으로 조선업 강화법(SHIPS for America Act)을 발의하기도 했다. 미국 내 선박 건조를 장려하고 중국 선박 의존도를 낮추는 것이 목적이다.

윤재홍 미래에셋증권 연구원은 “과거 저가 수주 물량이 대부분 끝나고, 고가의 수주들이 반영되기 시작하면서 타 업종 대비 수익성 개선이 돋보이고 있다”며 “국내 증시가 흔들리는 상황에서 안정적으로 실적 성장이 기대되는 조선에 투자 심리가 몰리고 있다”고 분석했다.

투자 업계에서는 전통적인 수출주가 힘을 못 쓰는 상황에서 수출주보다는 오히려 경기 방어주 업종에 관심을 가져야 한다고 지적했다. 원/달러 환율 상승은 원자재 수입 의존도가 큰 산업 특성상 가격 상승을 부추기는 데다가 지금과 같이 달러 독주에 의한 환율 상승은 수출 경쟁력에 도움이 되지 않기 때문이다.

김윤정 LS증권 연구원은 “최근의 원/달러 환율 상승은 달러의 독주에 의한 것으로, 이는 다른 국가 통화들도 마찬가지로 달러 대비 절하 상태라는 의미여서 우리나라의 수출 경쟁력에 도움이 크게 되지 않을 수 있다”며 “고환율, 고금리, 고물가 삼중고를 겪은 2021∼2022년 당시 경기 방어 성격의 식음료 등 필수 소비재 업종의 상대 수익률이 우수했음에 주목해 볼 만하다”고 말했다. 신주희 기자