4대 금융지주 지난해 실적 분석해보니

대출 늘고, 환율 뛰니 이자·비이자 희비

“이자이익 의존 구조 벗어야 지속가능”

|

| 지난해 4대 금융그룹의 영업이익에서 이자수익이 차지하는 비중이 대체로 커졌다. 대출 증가와 높은 예대마진에 이자이익에서 선방한 반면, 유가증권과 외화환산 손실 등으로 비이자이익에서 고전한 탓이다. 사진은 서울 중구 우리은행 본점 영업점 모습. [연합] |

[헤럴드경제=김벼리 기자] 지난해 KB국민·신한·하나 등 국내 주요 금융그룹은 대출 증가와 높은 예대마진에 막대한 이자이익을 실현했지만, 유가증권과 외화환산 손실 등으로 비이자이익에서는 고전한 것으로 나타났다.

우리금융까지 포함한 4대 금융지주가 지난해 순익으로 16조원 이상을 거둬 사상 최대 실적을 올렸지만, 여전히 은행이 대출 위주의 수익 전략에서 벗어나지 못한 단면을 보여주고 있다는 지적이 나온다.

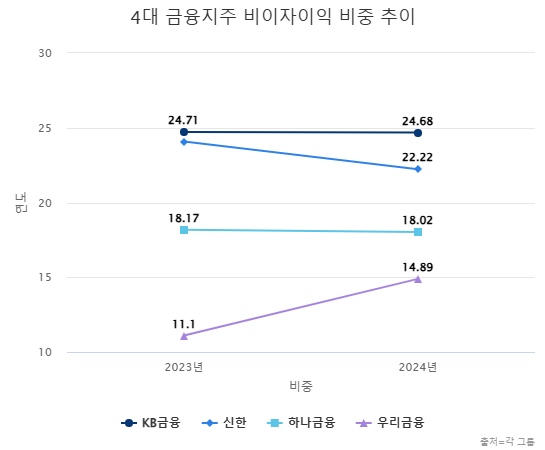

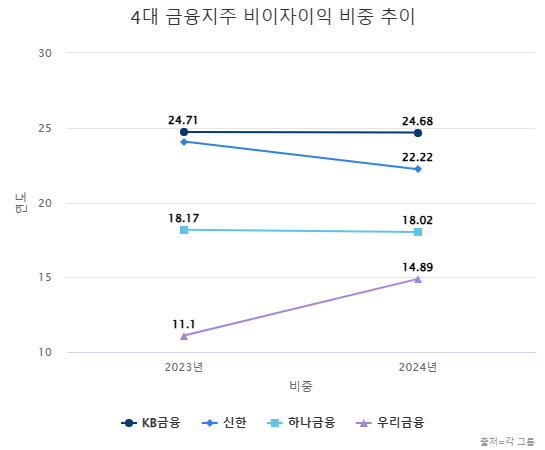

8일 금융권에 따르면 KB국민·신한·하나·우리금융 등 4대 금융그룹 중 우리금융을 제외한 곳들의 비이자수익 비중은 일제히 떨어졌다. 비이자이익이란 은행 등에서 대출 이자로 벌어들이는 이익(이자이익) 을 제외한 수수료, 유가증권 등에서 나오는 이익을 말한다.

그룹별로 보면 신한금융그룹은 지난해 이자이익이 11조4020억원으로 1년 전(10조8180억원)보다 5.4% 늘었지만, 비이자이익이 3조2580억원으로 1년 전보다 5% 줄었다. 특히, 유가증권과 외환·파생 관련 손익이 자본시장 변동성 확대 등으로 7.3% 줄어들었다. 같은 기간 영입이익에서 비이자이익이 차지하는 비중은 24.1%에서 22.2%로 1.9%포인트 떨어졌다.

KB국민은행은 지난해 모두 이자이익과 비이자이익이 모두 증가했지만 이자이익 상승폭이 비이자이익을 웃돌았다. 지난해 이자이익은 12조8267억원으로 전년(12조1809억원)보다 5.3% 올랐고, 비이자이익은 같은 기간 3조9979억원에서 4조2015억원으로 5.1% 증가했다. 비이자이익 비중은 0.03%포인트가량(24.71%→24.68%로 소폭 하락했다.

하나금융의 경우 이자이익과 비이자이익이 모두 감소한 가운데 비이자이익의 감소폭이 더 컸다. 지난해 이자이익은 8조7610억원으로 1.3% 줄었고, 비이자이익은 1조9260억원으로 2.3% 감소했다. 비이자이익 비중은 18.2%에서 18%로 0.2%포인트 떨어졌다.

우리금융은 비이자이익이 1조950억원에서 1조5540억원으로 41.9% 오르며 이자이익 증가폭(1.7%)를 크게 웃돌았다. 비이자이익 비중도 11.1%에서 14.9%로 3.8%포인트 뛰었다. 다만 4대 금융그룹 중 비이자이익 비중은 여전히 가장 낮다. 우리금융 관계자는 “수익구조 다변화와 시너지 극대화로 비이자이익 실적이 개선됐다”고 밝혔다.

|

지난해 금융그룹들은 은행 대출 총량 증가와 함께 높은 예대금리차를 바탕으로 이자 수익을 많이 거둬들였다.

금융당국에 따르면 지난해 금융권 가계대출은 41조6000억원 증가했다. 1년 전보다 4배 큰 증가폭이다. 은행연합회에 따르면 4대 시중은행의 신규 취급 상품 기준 예대금리차(예금과 대출 금리 차이)는 지난 2023년 12월 1.08~1.2%p(포인트) 수준에서 지난해 12월 1.26~1.64%p까지 높아졌다. 작년 하반기 금리 인하 기조에 예금금리는 떨어졌지만, 정부 가계대출 총량 규제로 대출금리는 높게 유지된 영향이다.

한 금융지주 관계자는 “금리는 전반적으로 하향세인 상황에서 지난해 3분기 이후 가계부채 관리를 위해 신규 주담대 상품에 대해 가산금리를 상향 조정했다”며 “이자이익의 증가는 금리상승 요인보다 대출자산의 증가분에 기인한 것”이라고 설명했다.

반면, 지난해 고환율으로 유가증권 등의 평가 가치가 떨어지면서 비이자 관련 이익은 줄었다. 원/달러 환율은 지난해 초 1300원 안팎에서 시작해 계속 오르다가 연말 ‘비상계엄’ 사태 이후 급등하며 1470원을 돌파하기도 했다.

일각에서는 금융권이 은행의 이자이익에 의존하는 구조에서 벗어나야 한다는 목소리도 나온다. 한국금융연구원에 따르면 국내 은행의 총자산 대비 대출 비중도 2002년 처음 50%를 넘어선 이후 꾸준히 증가하며 작년 3분기 61.5%까지 올랐다.

이병윤 한국금융연구원 선임연구위원은 “앞으로 실물경제 성장률이 점차 낮아지고 인구가 감소하며 고령화가 빠르게 진행되는 등 경제환경이 대출에 우호적이지 않게 되고 있고, 시장금리도 떨어지면서 순이자마진도 낮아질 것”이라며 “은행들은 근본적인 전략 변화를 적극적으로 추진해야 할 것”이라고 제언했다.

다만 금융권에서는 각종 규제를 풀어주는 것이 우선이라는 목소리도 나온다. 한 시중은행 관계자는 “비이자수익을 내려고 해도 ‘금산분리’ 같이 신사업을 막는 규제 때문에 눈에 띄는 수익원을 찾기 어려운 실정”이라고 토로했다.