국내 사모펀드(PEF) 운용사가 지난해 고금리와 경기 침체로 인한 업황 다운사이클 국면에서도 운용의 첫 단추인 자금 모집(Fund raising)에서 양호한 성적표를 받았다. 현재 드라이파우더(미소진 약정액)는 30조원에 달할 것으로 추정된다.

위험을 회피하는 불황기 특수성에 따라 주요 출자자(LP) 자금이 대형 운용사에 쏠리면서 중소형사 입지는 좁아지고 있다. 유동성 여력이 풍부한 대형사가 인수합병(M&A) 시장을 주도할지 주목되고 있다. 거래 회복의 주도권은 전략적투자자(SI)인 기업이 쥐고 있다는 분석도 눈길을 끈다.

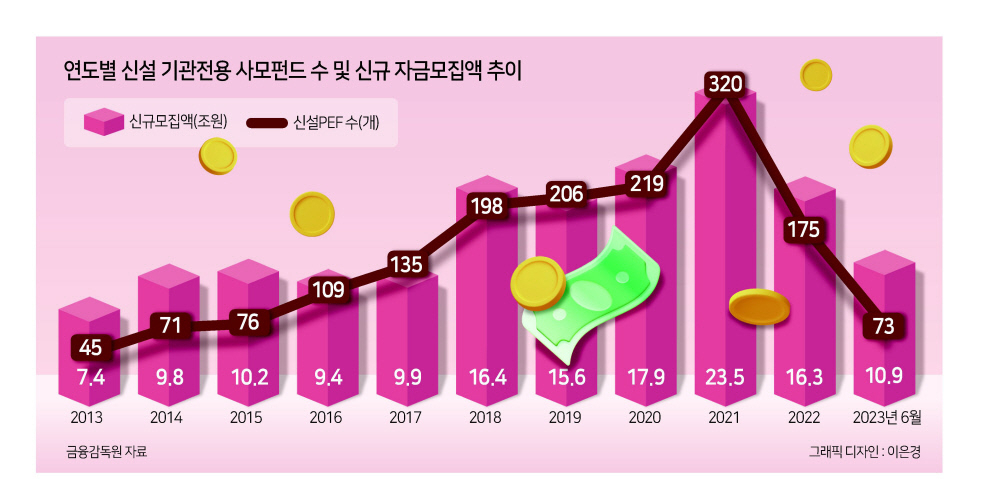

3일 투자은행(IB) 업계에 따르면 작년 말 PEF 운용사의 드라이파우더는 약 30조원으로 예상된다. 금융감독원 집계 결과 작년 상반기까지 새로 결성된 PEF는 11조원 수준이며 주요 연기금과 공제회의 출자 약정액 약 2조원을 고려하면 PE의 투자 여력은 확대됐을 것으로 전망한다.

작년 한 해 동안 드라이파우더가 유의미하게 소진되지도 않은 상황이다. 금융감독원이 발표한 2022년 말 기준 드라이파우더는 약 28조원이다. 2023년 국내 PE가 투자한 조 단위 빅딜은 ▷오스템임플란트(2조9000억원) ▷메디트(2조5000억원) 2건 정도로 압축된다.

연기금 관계자는 “고금리에 따른 조달 비용 증가는 물론 매도자와 매수자의 밸류에이션 격차 등의 이유로 PEF 출자 약정액이 소진되지 않는 상황”이라며 “PEF 운용사 역시 관망세를 유지하고 있을 수만은 없을 것 같고 신규 투자, LP 회수 요구 등을 고려해 올해 M&A 거래는 늘어날 수밖에 없을 것”이라고 말했다.

금리 하락 등 시장 환경을 바탕으로 가격 타협점을 도출하면 PE가 주도하는 M&A 활성화도 기대해볼 수 있다는 설명이다. 국내외에서 긴축 완화에 따른 금리 인하 기대감이 높아지고 있지만 아직까지 인수금융 금리는 7% 안팎에 형성된 상태다.

투자은행 업계 관계자는 “과거 경기 침체 상황에서 PEF 보유 매물이 많을 경우 SI에 일부 할인을 적용해서라도 매각하고 자금을 융통한 이후 신규 펀드를 만들며 선순환 생태계를 조성하는 경향을 보였다”며 “다만 현 시점 변수는 국내 기업이 M&A에 소극적이라는 점”이라고 설명했다.

현재 JKL파트너스의 롯데손해보험, 한앤컴퍼니의 한온시스템, VIG파트너스의 프리드라이프 등 조 단위 매물이 대기 중이지만 국내 SI의 관심도가 상대적으로 빈약하다는 설명이다.

국내 기업은 사업 재편 과정에서 글로벌 경쟁력을 키울 수 있는 해외 매물에 눈독을 들이는 상황이다. 대표적으로 지난해 SD바이오센서의 메리디언 바이오사이언스, 네이버의 포쉬마크, LG화학의 아베오 파마슈티컬스 등 크로스보더(cross-border) 거래가 마무리됐다.

물론 롯데케미칼의 롯데에너지머티리얼즈, 카카오의 SM엔터테인먼트 인수와 같이 SI가 주도하는 거래도 등장했으나 이는 PEF 운용사 등 사모 자금 시장에 투자와 회수 기회가 제공된 거래는 아니었다. 글랜우드프라이빗에쿼티(PE)가 PI첨단소재를 프랑스 소재 화학회사 아케마에 1조원에 매각한 딜이 주요 엑시트 사례로 꼽힌다.

업계 관계자는 “올해 작년보다는 M&A가 증가할 수 있겠지만 재무적투자자 간 매각하고 매수하는 세컨더리 딜은 크게 증가하지 않을 것으로 예상된다”고 말했다. 심아란 기자