이렇게 기구한 인수합병(M&A)이 있을까. 토종 사모펀드(PEF) 운용사 IMM PE가 2019년 12월 하나투어를 인수할 당시만 해도 회사에 대한 전망은 밝았다. 해외여행 수요가 지속적으로 증가하면서 국내 최대 여행사인 하나투어도 매년 매출 성장을 달성하고 있었기 때문이다. 계열사 SM면세점 적자, 한일관계 악화로 인한 일본 여행 감소 정도가 회사의 이슈였다. 당시 하나투어는 IT부문의 대규모 투자를 위해 외부 자금을 유치한다고 밝히는 등 미래성장을 위한 목표와 방향도 뚜렷했다.

그러나 불과 몇 달 새 코로나19라는 불가항력적 역병이 전 세계를 덮쳤다. 국가마다 매일같이 확진자가 급증하고 수많은 사망자가 나오면서 강제격리, 봉쇄조치 등으로 하늘길도 닫쳤다.

길고 긴 터널 같던 코로나19가 2023년 5월 엔데믹으로 전환되며 3년 4개월 만에 평범한 일상으로 돌아왔다.

하나투어의 대변신은 크게 두 가지다. 먼저 본업인 패키지 상품 자체에 대한 대공사에 들어갔다. 알찬 일정, 합리적인 가격, 새로운 여행지 등 중고가 패키지 하나팩 2.0은 실제로 소비자 취향 저격에 성공했다.

다음은 채널 다변화를 통한 고객 확대다. 기존의 오프라인 중심의 판매 시스템을 넘어 온라인 인프라 강화에 나섰다. 이를 위해서는 대대적인 구조조정은 물론 대규모 투자가 필요했다. 야놀자, 호텔스닷컴 등 온라인여행사(OTA)를 넘어서는 시스템을 갖추는데 총력을 기울였다. 2019년 19%에 이르던 온라인 비중은 지난해 말 39%까지 증가했다.

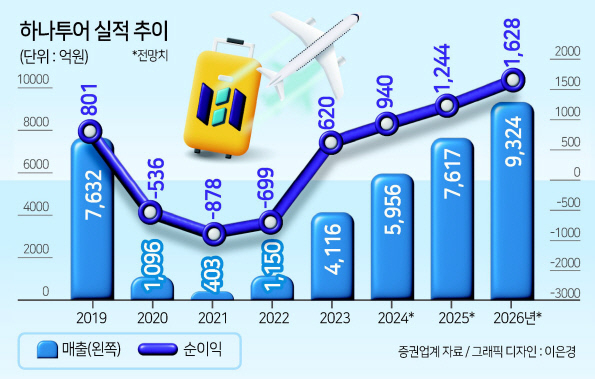

하나투어는 2023년 매출 4116억원, 상각전영업이익(EBITDA) 620억원을 기록했다. 지난해 상반기만 해도 해외여행이 완전히 재개되지 않았던 점을 감안하면 깜짝 실적이다. 특히 상품 개편, 온라인 강화로 수익성 개선이 두드러졌다. 암흑기를 체질개선의 시간으로 채워나간 결과다. 코로나19로 인한 여행업 타격은 2025년에야 정상화될 것으로 업계는 내다본다. 증권업계는 하나투어가 올해 매출 5956억원, EBITDA 940억원을, 2025년에는 각각 7617억원, 1244억원을 기록할 것으로 전망했다.

그렇다면 IMM PE는 조금 이른 감이 있는 이때에 왜 매각 카드를 만지작하는 것일까. 일각에서는 코로나 엔데믹 이후 여행업 지각변동이 전망되는 올해가 매각 적기란 얘기도 나온다. 급성장하는 여행시장의 선두주자로 올라서기 위해서는 M&A를 통한 덩치불리기가 필요하다는 분석이다. OTA는 물론 다양한 인접 산업 내 업체들과 시너지를 낸다면 빠른 속도로 점유율 확대가 가능해 보인다. 확실한 성장성을 바탕으로 섭섭지 않은 밸류에이션을 받을 것이란 IMM PE의 자신감도 느껴진다.

매각 대상은 IMM PE가 보유한 지분(16.68%)과 창업자 박상환 하나투어 회장(지분율 6.53%), 공동창업자 권희석 하나투어 부회장(4.48%) 등 특수관계인 보유 지분을 합친 총 27.78%다. IMM PE는 2019년 말 1주당 5만8000원에, 약 1347억원을 투자해 지분율 16.68%를 확보했다. 지난 5일 기준 하나투어는 약 5만7000원에 거래되고 있으나, 이는 경영권 매각 소식에 일시적으로 주가가 타격을 받았다는 평가가 우세하다. 지난달 말 주가가 7만원을 넘어서기도 했다. 지난달 하나투어의 시가총액이 1조~1조1000억원을 오가고 여기에 경영권 프리미엄까지 반영하면 약 4000억원 규모의 거래가 될 전망이다. 국내 대표 PEF 운용사, 대체투자 시장의 거목으로 꼽히는 IMM PE가 하나투어 엑시트로 또 다른 성장 스토리를 써내려갈지 주목된다. 김성미 기자