|

| [챗GPT를 사용해 제작] |

[헤럴드경제=신동윤 기자] 진정한 강자의 면모는 위기 속에서 더 빛나는 법이다. 글로벌 금융투자시장의 떠오르는 최강자로 자리매김한 ‘슈퍼 코끼리’ 인도 증시가 바로 그 주인공이다. ‘인공지능(AI) 거품론’에 따른 조정장세와 ‘엔 캐리 트레이드(Yen Carry Trade, 이자율이 낮은 엔화를 빌려 고금리 통화나 성장 자산에 투자하는 것)’ 청산이 주요 요인으로 꼽히는 글로벌 증시 대폭락 속에서도, 가장 먼저 위기를 극복하는 것을 넘어 ‘사상 최고가’란 새 역사를 써나가며 인도 증시는 스스로 신흥시장(EM) 최강자임을 증명하고 있다.

1일 인베스팅닷컴에 따르면 인도국립증권거래소(NSE)의 벤치마크 지수인 니프티(Nifty)50 지수는 지난달 27일 종가 기준 2만5017.75로 기존 사상 최고 기록인 2만5010.90(8월 1일)을 넘어선 후 연이어 새로운 역사를 쓰고 있다.

뭄바이증권거래소(BSE)에서 산출하는 센섹스(Sensex) 지수도 지난달 29일 사상 최초로 8만2000선을 뛰어넘으며 고공행진 중이다.

인도 증시 주요 지수들이 더 돋보이는 이유는 AI 피크아웃(정점 후 하락세) 우려에 따른 조정장세와 ‘검은 월요일(8월 5일)’로 불리는 글로벌 대폭락장 당시 기록했던 낙폭을 가장 먼저 극복한 데 이어 나 홀로 ‘사상 최고치’ 기록 경신을 이어가고 있기 때문이다.

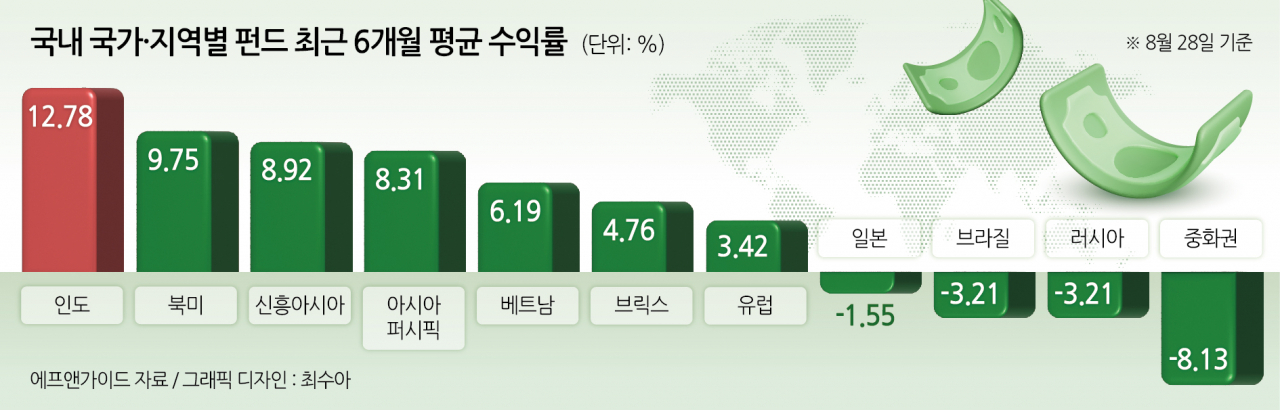

인도 증시의 탁월한 방어력은 ‘인도 펀드’의 평균 수익률을 통해서도 확인된다. 금융정보업체 에프앤가이드에 따르면 지난달 28일 기준 국내 217개 인도 펀드의 최근 6개월 평균 수익률은 12.78%로 주요 국가·지역별 펀드 중 유일한 두 자릿수 수익률을 기록, 1위를 차지했다. 미국이 포함된 북미 펀드(9.75%), 신흥아시아 펀드(8.92%), 아시아퍼시픽 펀드(8.31%), 베트남 펀드(6.19%), 브릭스 펀드(4.76%), 유럽 펀드(3.42%) 등의 같은 기간 수익률을 웃돌았다. 중화권(-8.13%), 일본(-1.55%), 브라질(-3.21%), 러시아(-3.21%) 펀드 등은 심지어 ‘마이너스(-)’ 수익률을 보였다.

안정적으로 수익을 거둘 수 있는 만큼 인도 펀드 설정액은 올해 들어서만 약 9138억원(8333억→1조7471억원) 늘었다. 증가율은 109.66%에 달했다.

전문가들은 한목소리로 인도 증시를 두고 글로벌 리스크에 대해선 강한 방어력을 자랑하고, 상승장세 속에서는 어느 곳보다 가파른 우상향 곡선을 그리는 곳으로 평가한다.

인도 증시는 글로벌 증시 대폭락장을 초래했던 엔 캐리 트레이드 청산의 영향에서 가장 빗겨섰던 시장이다. 박우열 신한투자증권 연구원은 “서방권 증시와 탈동조화 현상의 강도가 커지는 중”이라며 “투자자들에게 자산 배분의 수단으로 높은 평가를 받고 있다”고 짚었다.

외국인 투자자가 아닌 인도 내국인 투자자들이 인도 증시의 올해 상승장을 주도하고 있다는 점도 글로벌 악재에서 인도 증시가 자유로울 수 있는 주된 원동력으로 작용 중이란 분석도 있다.

블룸버그통신에 따르면 올해 인도 내국인이 인도 증시에 쏟은 투자금은 214억3000만달러(약 28조6755억원)에 이른다. 외국인 투자자의 인도 증시 매입액 17억9000만달러(약 2조3952억원)의 약 12배에 이르는 수준이다.

비록 서방발(發) 악재는 선별적으로 주가 지수에 반영되지만, 증시 펀더멘털을 결정하는 개별 종목들의 산업 구조는 기본적으로 미국으로 대표되는 서방 경제권과 어느 증시보다도 밀접히 연결돼 있다는 점도 특징적이다.

백찬규 NH투자증권 연구원은 “신흥국 증시임에도 불구하고 인도 증시 내 IT 부문의 비중은 16.7%에 이른다. 특히, 미국 IT 기업들의 하청 구조로 고속 성장 중”이라고 평가했다. 이어 “코로나19 이후 인도의 IT 온리(Only) 구조가 깨지면서 인도 내수 성장과 외국인직접투자(FDI)의 확대, 금융제도 변화 등이 IT 부문과 함께 균형있게 성장하는 것이 인도 증시의 주된 성장 동력”이라며 “나렌드라 모디 인도 총리의 3연임 성공으로 인해 ‘모디노믹스(모디 총리의 경제 정책)’가 안정적으로 지속될 것이란 점도 증시엔 호재”라고 설명했다.

“니프티50 지수의 3만 선 돌파 시점은 글로벌 투자은행(IB)들이 예측하는 2030년보다 훨씬 더 당겨질 것이다.” (크란티 바티니 웰스밀스증권 주식전략 디렉터)

글로벌 금융투자업계에선 현재 수준이 결코 인도 증시의 고점이 아니라고 강조한다. 리담 데사이 모건스탠리 인도 최고주식전략가는 “인도 경제의 가파른 성장률이 근거”라고 짚었다. 지난 7월 국제통화기금(IMF)은 올해 인도 경제 성장률을 기존 6.8%에서 7%로 올려 잡았다. 글로벌 신용평가 기관 스탠더드앤푸어스(S&P)는 현재 세계 5위인 인도 경제가 2028년 일본과 독일을 제치고 3위까지 부상할 것으로 평가했다.

백찬규 연구원은 인도 증시의 중장기적 성장 가능성의 이유로 ▷지속적인 인구 증가 ▷젊은 생산인구 ▷높은 학구열 ▷영어 공용어 ▷모디노믹스 ▷포스트 차이나 기조 등을 꼽았다.

인도 증시 상장주의 펀더멘털 역시 향상 중이란 분석도 이어진다. 블룸버그인텔리전스는 모건스탠리캐피털인터내셔널(MSCI) 인도지수에 포함된 기업의 2024회계연도 주당순이익은 1년 전에 비해 15.6% 급증할 것으로 추정했다. 주요 비교 대상으로 꼽히는 중국의 기업 주당순이익 상승률(10%)을 크게 웃도는 수치다.

한편, 인도 증시의 높은 성장성을 바라 본 국내 기업들의 기업공개(IPO)도 가시화되고 있다. 최근 조주완 LG전자 사장은 인도 IPO를 “고려할 수 있는 옵션 중 하나”로 꼽았다. 상장 성사 시 약 1조원 규모의 자금이 조달될 것으로 전망된다.

이에 앞서 현대차는 30억달러(약 4조원) 수준의 인도 증시 사상 최대 규모 IPO를 진행해 인도 투자자들의 관심을 한몸에 받았다. CJ대한통운도 지난해 인도증권거래위원회(SEBI)에 인도 현지 계열사 CJ다슬의 상장 예비투자설명서(DRHP)를 제출했다. CJ다슬은 올 3월 예심을 통과해 상장 작업을 진행 중이다.