나홀로 PBR 1배 미달·연초 대비 ‘역주행’

“코스피 2400 아래 하방 경직성…트럼프發 변수 주목해야”

|

| [챗GPT를 사용해 제작함] |

[헤럴드경제=신동윤 기자] 올해 들어 ‘밸류업 프로그램’이 본격 시행되는 등 ‘코리아 디스카운트(한국 증시 저평가)’ 해소를 위한 정부 주도의 주가 부양책에 속도가 붙었다. 하지만, 되레 저평가 현상은 연초보다 더 심화됐다. 코스피 지수의 주가순자산비율(PBR)이 글로벌 주요국 증시 중 최하위권에 머문 것에 더해, 나홀로 뒷걸음질치며 소외 현상이 강화된 모습이다.

19일 한국거래소에 따르면 코스피 지수의 PBR은 지난 15일 기준 0.85배로 연중 최저치를 기록했다. 지난 13일 이후 3거래일 연속 이어진 해당 수치는 올해 들어 가장 낮은 수준으로, 지난해 11월 1일(0.84배) 이후 1년 만에 기록한 최저치다.

올 들어 코스피 지수 PBR은 연초부터 정부가 앞장서 밸류업 드라이브를 걸면서 우상향 곡선을 그린 바 있다. 지난 3월 21일엔 올해 처음으로 코스피 지수 PBR이 1배 수준을 웃돌았고, 지난 7월 9~16일에는 1.03배까지 상승하며 연중 최고치를 기록하기도 했다. PBR이 최고점을 찍었던 7월 11일에는 코스피 지수가 종가 기준 2891.35포인트로 2900 선까지 근접하며 올해 가장 높은 지점에 올라서기도 했다.

다만, 코스피 지수 PER은 지난 8월초 ‘검은 월요일(블랙 먼데이)’로 불리는 주가 급락장을 거치면서 추세적으로 우하향 곡선을 그리기 시작했다. 지난 8월 1일 1배를 마지막으로 0점대 소수점으로 내려선 코스피 지수 PBR은 지난 11일 0.89배까지 내려 앉은 이후 0.9배 수준을 회복하지 못하는 상황이다. 15일 장중에는 코스피 지수가 2390.56으로 내려앉으며 2400 선이 붕괴하는 모습을 보이기도 했다.

코스피 지수의 PBR이 1배를 하회한다는 것은 지수를 구성하는 전체 종목의 시가총액이 청산가치를 밑돈다는 의미다. 주가가 상장주의 자산 가치에도 미치지 못한다는 의미를 지니는 만큼 심각한 저평가 상황에 놓였다고 평가한다.

문제는 이 같은 저평가 현상이 글로벌 주요국 중 유독 한국 증시에서만 뚜렷하게 나타나고 있다는 것이다.

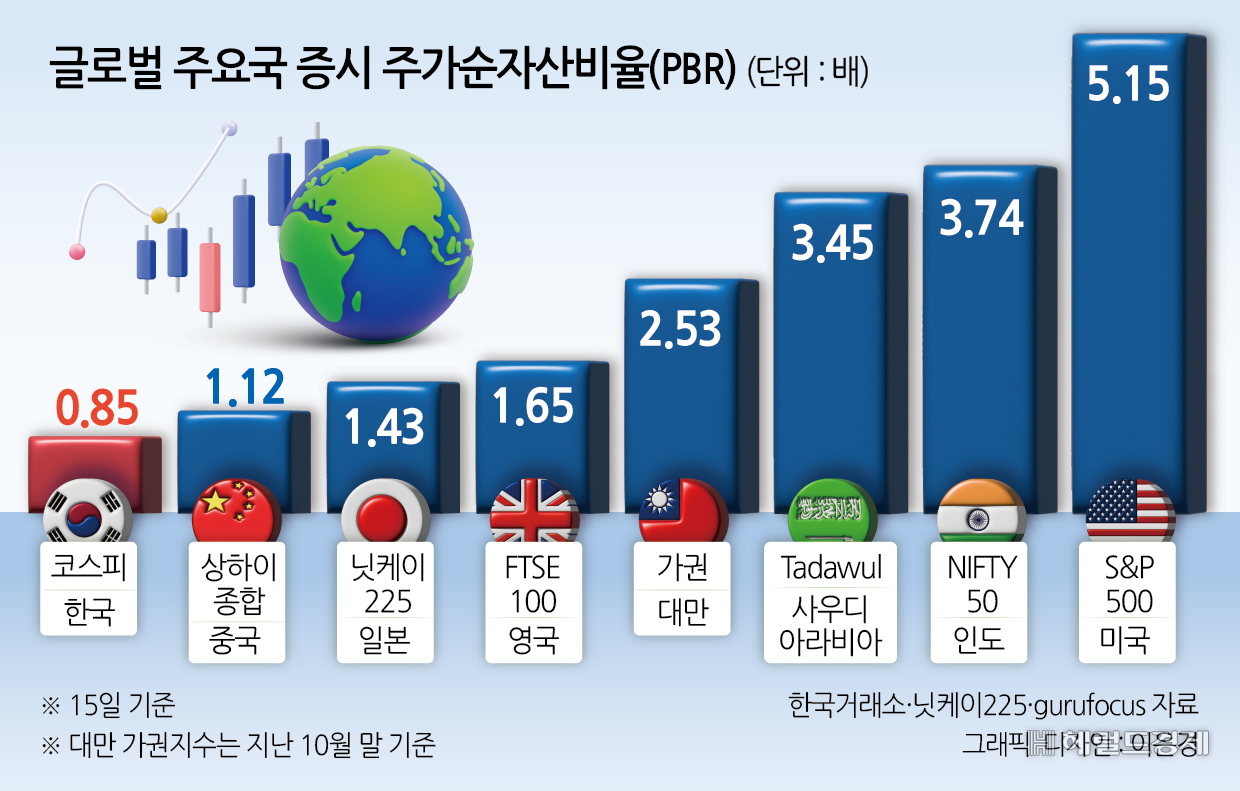

PBR이 0.85배에 그쳤던 지난 15일 기준 미국 뉴욕증시의 스탠더드앤드푸어스(S&P)500 지수의 PBR은 5.15배에 달했다. 선진시장(DM)으로 분류되는 영국 런던증시의 FTSE 100 지수와 일본 도쿄증시의 닛케이평균주가(닛케이225) 지수의 PBR은 각각 1.65배, 1.43배 수준이었다.

한국과 함께 신흥시장(EM)으로 분류되는 인도국립증권거래소(NSE)의 니프티(Nifty)50 지수의 PBR은 3.74배에 달했고, 대만 자취안(加權) 지수(2.53배), 중국 상하이종합지수(1.12배) 모두 PBR 1배 수준을 넘어섰다.

미국 S&P500(4.29→5.15배), 일본 닛케이225(1.31→1.43배), 대만 자취안(2.12→2.53배) 등 글로벌 주요국 증시가 올해 들어 랠리를 이어가며 PBR 역시 커졌던 것과 반대로, 나홀로 부진을 면치 못하며 코스피 PBR이 역주행(0.97→0.85배) 한 것도 주목할 지점이다.

|

국내 증시 주가 흐름은 올해 들어 사실상 최악의 수준이다.

실제로 코스피 지수 수익률이 올 들어 지난 15일 종가까지 -8.98%를 기록했을 때 미국 S&P500(23.78%), 영국 FTSE100(4.27%), 일본 닛케이225(15.42%), 인도 니프티50(8.29%), 대만 자취안(26.84%), 중국 상하이종합(11.96%) 지수는 모두 큰 폭의 수익률을 기록했다. 유로권의 유로스톡스50, 독일DAX, 영국FTSE100도 각 6.04%, 14.68%, 4.27% 올랐다.

비교 대상 국가 범위를 40개로 넓혀도, 우리나라 코스피보다 하락률이 높은 곳은 우크라이나와 전쟁 중인 러시아의 RTS(-20.79%·1,083.48→858.19)뿐이었다.

증권가에선 과거 경험적으로 봤을 때 추가 하락할 가능성도 배제할 수 없다는 의견도 나온다.

조준기 SK증권 연구원은 “금융위기나 신종 코로나바이러스 감염증(코로나19) 팬데믹(세계적 대유행) 등 상황이 아니라면 코스피는 12개월 후행 PBR 0.83배 정도에서 추가 하락이 제한됐던 경험이 대다수”라며 “코스피 2360까지가 경험적으로 얘기할 수 있는 밸류에이션 바닥 기준”이라고 짚었다. 이어 “코스피 PBR 0.85배는 악재가 수많은 상황 속에서도 밸류에이션 상 싸다고 판단할 수밖에 없는 수준”이라며 “가격 자체가 가장 큰 호재이자 악재”라고 지적했다.

한 증권업계 관계자는 “트럼프 2기 행정부가 들고 나올 ‘보편 관세’와 반도체지원법(칩스법)-인플레이션감축법(IRA) 폐지·축소 방침이 모두 수출 중심의 국내 대형주엔 악재일 수밖에 없는 뉴스”라며 “PBR은 물론 주가수익비율(PER)까지 다른 국가 증시에 비해 코스피가 낮은 것은 사실이지만, 가격 매력이 반감될 수밖에 없는 외부 요인이 이어지고 있다”고 꼬집었다.

다만, 국내 증시 전문가들은 코스피가 과매도 구간에 돌입했다는 판단에 무게를 싣는 분위기다. 그만큼 추가 하방 압력은 제한적일 가능성이 높다는 것이다.

노근창 현대차증권 리서치센터장은 “PBR 0.8배가 코스피 2360선으로, 그 이하로는 추가 하락이 쉽지 않다”면서 “단순 우려 제기만 있는 상황이라는 점을 고려하면 2400선 아래에선 하방 경직성이 유지될 것”이라고 분석했다.

국내 증시 시가총액 1위 삼성전자가 총 10조원 규모의 자사주 매입 및 소각 계획을 공시한 점도 호재로 꼽힌다. 조준기 연구원은 “최근 코스피 매도세의 절대 다수를 차지했던 외국인이 삼성전자에 대한 태도와 수급 방향성을 전환하는 것만으로도 국내 증시 분위기를 반전할 수 있을 것”이라고 내다봤다.

이 밖에 정부의 밸류업 펀드 집행, 추가 조성 추진 계획과 함께 원/달러 환율의 안정 조짐도 투심 개선을 이끄는 요인이 될 수 있단 분석도 있다.

|