올해 예상 EBITDA 6500억, 대형 딜에 FI는 ‘언감생심’

기업 주도 매각, 사상 최대 M&A 타이틀 기대

|

| [123rf] |

[헤럴드경제=심아란 기자] 인수합병(M&A) 업계가 CJ제일제당의 그린바이오(식품·사료용 소재) 사업부 매각에 주목하고 있다. 매물 가치가 6조원대로 언급되는 가운데 거래가 성사될 경우 M&A 시장에 랜드마크 딜로 기록될 전망이다. 그동안 국내 주요 기업은 주로 인수자 지위에서 빅딜을 주도해 왔으나 CJ제일제당은 ‘매도자’인 점도 관전포인트다.

24일 투자은행(IB) 업계에 따르면 모간스탠리 주도하에 CJ제일제당의 그린바이오 사업 매각이 추진되고 있다. 원매자는 4~5곳으로 매도자 측과 협상이 상당 부분 진전된 것으로 파악된다. CJ제일제당은 그린바이오 사업부에 대해 다양한 전략을 검토 중이라는 원론적인 공식 입장을 표명한 정도다.

CJ제일제당의 바이오 사업은 크게 세 분야로 나뉜다. 우선 그린바이오 사업부는 라이신을 비롯한 8대 사료용 아미노산과 식물성 단백원 등의 소재와 천연조미·향미 등 식품 소재를 제조해 판매한다. 레드바이오는 의약품, 화이트바이오는 친환경 화학소재 사업을 영위하며 이는 매각 대상에 포함되지 않았다.

그린바이오 사업부의 현금창출력을 감안한 예상 거래가는 6조원대에 달하고 있다. CJ제일제당의 유가증권시장 시가총액이 4조원대인 점을 감안하면 상당한 규모다. 지난해 해당 사업부의 상각전영업이익(EBITDA)은 5259억원이며 올해 3분기까지 누적 EBITDA는 4875억원을 기록 중이다. 이를 연간치로 단순 환산하면 올해 EBITDA는 6500억원으로 예상된다. 여기에 10배의 멀티플만 적용해도 적정 밸류는 6조원대로 산출된다.

원매자의 면면이 공개되진 않았으나 거래 규모와 사업 특성을 감안하면 전략적투자자(SI) 위주로 예상되고 있다. 조 단위 대형 펀드를 가진 국내 주요 사모펀드(PEF) 운용사의 관심도는 높지 않은 상태다. 딜 사이즈가 워낙 큰 탓에 재무적투자자(FI)가 접근하기 어려운 측면도 있다.

CJ제일제당은 이미 잠재후보군과 접촉하고 있어 상호 협상이 원활히 이뤄지면 M&A 시장에 새로운 이정표가 기대된다.

|

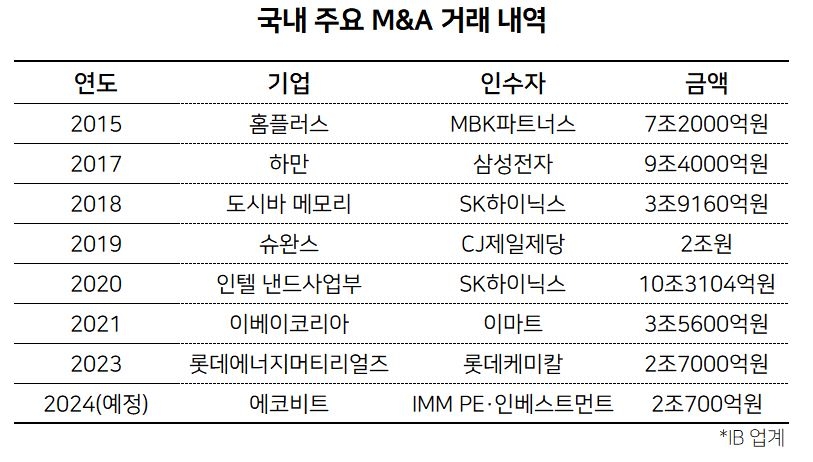

그동안 국내 기업이 관여한 주요 M&A 가운데 3조원 이상 빅딜로 꼽히는 거래는 ▷MBK파트너스의 홈플러스 인수 ▷삼성전자의 하만 인수 ▷SK하이닉스의 도시바 메모리, 인텔 낸드사업부 인수 ▷이마트의 이베이코리아 인수 등이 있다.

해당 거래는 대부분 PEF 운용사가 주도하는 바이아웃(경영권 인수)이거나 국내 기업이 해외 영업자산을 사들이는 형태였다. CJ제일제당의 그린바이오 딜과 같이 기업이 매각을 주도한 사례는 흔하지 않다. 따라서 CJ제일제당 딜이 성사되면 기업의 비주력 사업 매각에 있어 ‘빅딜’ 타이틀이 기대되고 있다.

이 외에도 올해 상당수 대기업은 사전적인 사업 구조조정에 속도를 높이고 있다. CJ제일제당은 사료사업 자회사인 CJ피드앤케어도 매각 대상으로 분류한 상태다. 삼성SDI는 편광필름 사업부를 중국에 매각해 1조1000억원의 유동성을 확보했다. SK그룹에서는 SK렌터카, SK피유코어, SK엔펄스의 파인세라믹스 사업부, SK넥실리스의 박막사업 등이 정리된 상태다.

SK스페셜티 역시 전체 지분가치 3~4조원대 수준에서 한앤컴퍼니에 경영권 지분이 넘어갈 예정이다. 효성화학도 특수가스 사업부 매각을 추진했으나 우선협상대상자였던 IMM PE-스틱인베스트먼트 컨소시엄과 협상이 결렬되면서 새로운 인수 후보자를 찾고 있다.

|