[헤럴드경제=김성미 기자] 지난 2022년 한앤컴퍼니가 쌍용C&E에 대한 재투자를 위해 아시아 최대 규모인 15억달러(약 2조원)의 컨티뉴에이션 펀드를 결성할 당시만 해도 시장의 반응은 차가웠다.

투자금 회수(엑시트) 이연, 출자자(LP) 돌려막기 등 부정적 시선도 있었다. 그러나 우량 포트폴리오의 수익 실현을 위한 장기 투자라는 컨티뉴에이션 펀드 본연의 목적이 실현되면서 이를 결성하려는 PEF 운용사의 움직임도 많아지고 있다.

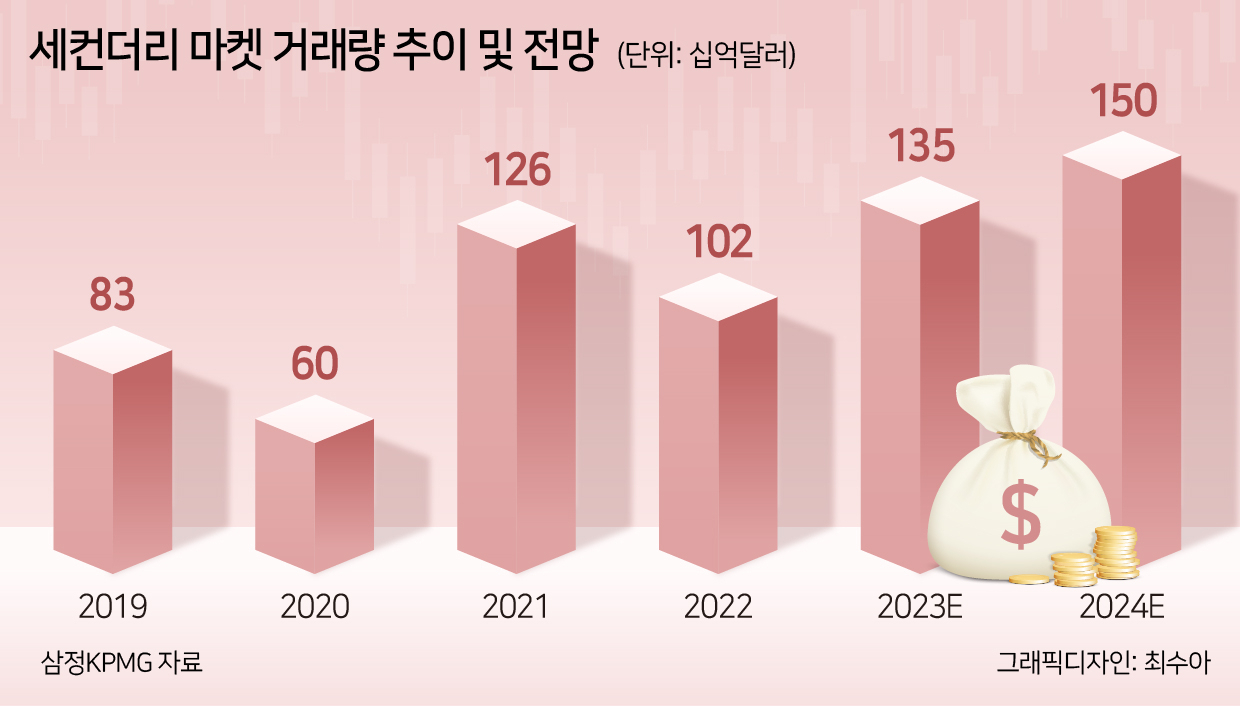

8일 투자은행(IB)업계에 따르면 국내 PEF 시장이 성숙기에 접어들면서 운용사들의 엑시트 전략도 다양해지고 있다. 지분 통매각, 기업공개(IPO) 등을 넘어 세컨더리 딜, 컨티뉴에이션 펀드 결성, 소수 지분 매각 등을 통한 엑시트도 속속 등장하는 모습이다.

특히 올해는 컨티뉴에이션 펀드 결성이 많아질 것이란 전망이 두드러진다.

성낙필 삼일PwC 파트너는 “최근 컨티뉴에이션 펀드는 포트폴리오 회사가 본질적으로 보유하고 있는 기업 가치와 성장 가능성 등 잠재력에 비해 현재의 시장 평가가 충분치 않을 경우 실행되고 있다”며 “업무집행사원(GP) 몇 년간 회사에 대한 관리로 누구보다 이해도가 높기 때문에 컨티뉴에이션 펀드가 필요하다고 판단, 이에 관심을 보이는 곳이 다양한 상황”이라고 설명했다.

이어 “컨티뉴에이션 펀드는 LP를 새로 모집하는 것이지 매각이 어려운 포트폴리오를 다른 펀드로 이전하는 것이 아니다”라며 “다만 새 펀드 결성 시 LP 모집이 쉽지 않을 경우 포트폴리오에 대한 매력에 대해 재검토해볼 필요가 있다”고 덧붙였다.

즉 한앤코가 쌍용C&E의 컨티뉴에이션 펀드에 글로벌 세컨더리 펀드 운용사인 콜러캐피탈을 LP로 참여시킨 것을 보면 쌍용C&E의 성장 가치에 대해 시장이 공감한 것으로 분석된다.

향후 컨티뉴에이션 펀드 결성에 나설 포트폴리오 또한 실적이 양호하거나, 실적이 일시 부진하더라도 성장 잠재력이 있는 곳들이 대상이라는 것이다. 다만 밸류에이션에 대한 이해상충 문제가 없어야한다는 게 가장 중요 요소로 꼽혔다.

GP가 관리해 온 회사인 만큼 적절한 평가 모형을 보유했을 가능성이 높지만, 외부 전문가의 공정 가치 평가가 필요하다는 게 업계 분석이다. 매도자(기존 펀드)와 매수자(컨티뉴에이션 펀드)가 동일함에 따라 공정성을 위해 때로는 별도의 실사보고서도 필요할 수 있다.

아울러 지난해 IMM PE의 에어퍼스트 지분 일부 매각 사례처럼 소수 지분 매각도 많아질 것으로 예상된다. 그동안은 인수 후 밸류업(기업가치 향상)을 통해 매각을 통한 회수가 대부분이었다.

IMM PE는 에어퍼스트의 기업가치가 더 향상될 것으로 판단, 지분 30%를 세계 최대 자산운용사인 블랙록에 매각해 1조원의 자금을 조달해 추가 투자에 나섰다. 향후에도 성장성이 높다고 판단되는 포트폴리오는 이같은 지분 일부 매각을 통한 자금 유치로 장기 투자에 나서는 사례가 등장할 것으로 보인다.

IB업계 관계자는 “과거에는 PEF 운용사들이 빠른 엑시트로 성과를 입증하는데 급급했다”며 “시장이 성숙기로 접어들며 운용사들도 포트폴리오 운용 경험이 쌓이면서 성장 가치가 있는 기업은 장기 투자할 수 있다는 자신감도 생긴 모습”이라고 말했다.