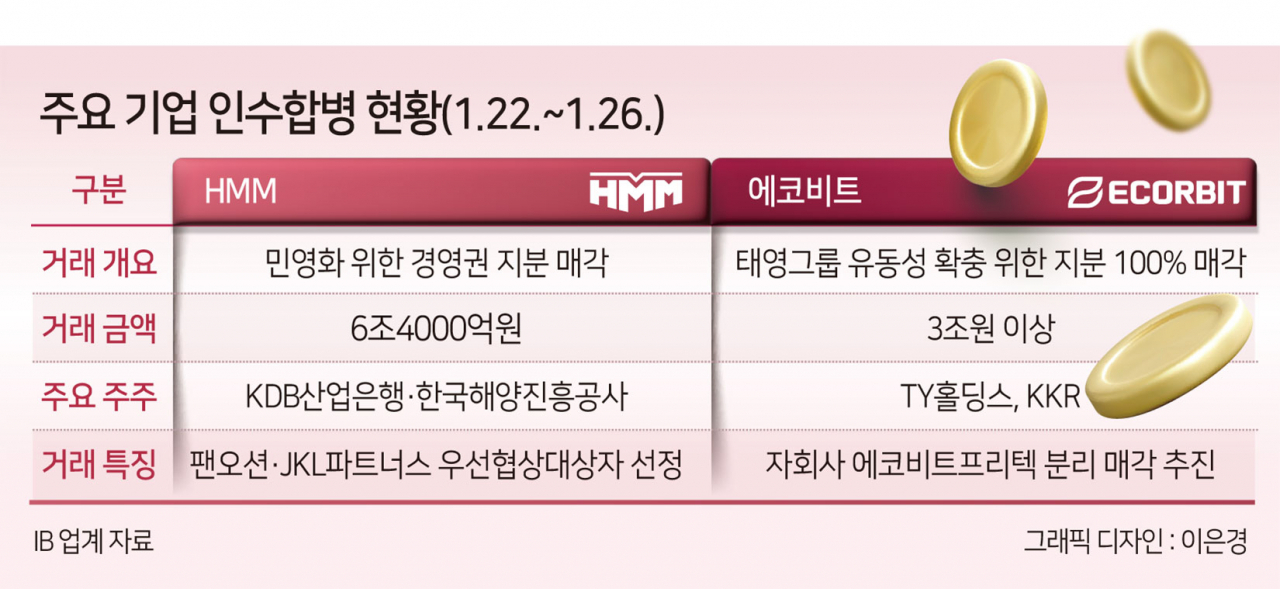

[헤럴드경제=심아란 기자] 1월 넷째 주 인수합병(M&A) 시장의 관심은 HMM과 에코비트에 쏠리고 있다. HMM은 ‘최대주주 변경 후 경영권’을 두고 협상이 길어지고 있으며 에코비트는 밸류에이션 갭이 부담 요소로 떠올랐다. 두 건 모두 매도자와 매수자 간 입장차이가 뚜렷해 최종 거래 성사로 이어질지 주목된다.

26일 투자은행(IB) 업계에 따르면 HMM의 경영권 매각을 추진 중인 KDB산업은행(이하 산은)과 한국해양진흥공사(이하 해진공)는 하림의 팬오션·JKL파트너스 컨소시엄과 협상을 지속하고 있다. 양측은 ‘경영권’을 두고 의견을 합치하지 못한 것으로 파악된다.

매도자 측은 해운산업의 상징성과 중요성을 감안해 HMM 경영권 매각 이후에도 새로운 최대주주를 감독하겠다는 의지를 굽히지 않고 있다. 하림과 협상을 시작한 이후에도 HMM의 이사회 참여, 배당금 상한선 고정, 재무적투자자(FI)인 JKL파트너스의 지분 의무 보유 기간 설정 등을 요구하고 있다.

하림 입장에서는 일반적인 바이아웃 거래와 달리 경영권을 온전히 확보할 수 없는 상황이다. 6조4000억원으로 알려진 HMM 경영권 인수 자금, 해운업 불확실성 등 M&A에 따르는 리스크는 하림이 홀로 떠안는 구조다. 산은과 해진공은 공적 자금을 회수하는 동시에 매도 후 경영 참여라는 이례적인 거래를 원하는 상태다. 사실상 HMM의 민영화를 완성하기엔 한계가 있다.

HMM의 미상환 영구 전환사채는 산은과 해진공이 ‘경영 참여’를 요구하는 단초가 되고 있다. 영구채의 액면금액은 1조6800억원이지만 전환권 가치가 치솟아 있다. 보통주 전환을 가정할 경우 지분가치는 6조원을 훌쩍 넘는다. 산은과 해진공은 투자 원금 대비 상당한 회수 이익을 거둘 수 있는 만큼 원리금 상환 가능성과는 선을 긋고 있다.

매도자 측이 잔여 영구채를 모두 보통주로 전환할 경우 HMM 지분 32.8%를 확보한다. 이는 HMM 예비 새 주인 하림 컨소시엄의 주식 소유 비율 38.9%와 비교해 6%포인트(p) 차이에 그친다. 무엇보다 하림 측과 매도자 간 지분율 격차가 좁혀질 개연성은 크다. 하림 컨소시엄의 JKL파트너스는 FI 특성상 일정 기간이 지나면 HMM 보유 지분을 처분해 투자금을 회수해야 한다.

하림은 FI의 엑시트를 감안해 영구채 전환 유예 등을 산은과 해진공에 요청하는 것으로 알려졌다. 물론 해진공 입장을 고려하면 하림의 요청이 수용될지는 미지수다. 해진공은 정부가 2018년 HMM을 중심으로 해운 재건을 추진하면서 출범한 조직이다. HMM이 민영화될 경우 해진공의 명분이 약해질 수 있다는 우려가 따른다.

산은의 간접적인 영향을 받는 매물로 에코비트도 꼽힌다. 태영그룹은 유동성이 고갈된 태영건설의 워크아웃을 개시하면서 자구안으로 에코비트 매각을 내세웠다. 산은은 태영건설의 주채권은행이다.

태영그룹 입장에서는 채권단에 약속한 대로 에코비트 매각을 통해 확보한 자금을 태영건설 정상화에 투입해야 한다. 에코비트는 태영그룹 지주회사인 TY홀딩스(티와이홀딩스)와 사모펀드(PEF) 운용사 콜버그크래비스로버츠(KKR)를 공동 주주로 두고 있다.

에코비트 매도자는 지분가치를 3조원으로 기대하고 있다. 다만 시장에서 바라보는 적정 가치는 1조~2조원대로 알려졌다. 에코비트의 주력 사업인 폐기물 매립과 소각의 시장성이 위축된 점이 변수다.

태영그룹은 속도감 있는 유동성 확충을 위해 에코비트 자회사 에코비트프리텍 분리 매각도 병행한다. 에코비트프리텍은 이차전지 전처리 공정을 통해 폐배터리 재활용 역량을 보유하고 있다. 연 매출은 300억원대를 유지하고 있으며 현금흐름은 일정하지 않지만 전기차 시장 확장에 따른 성장성이 긍정적으로 평가 받는다.

시장 관계자는 "폐기물 매립이 최근 2~3년 전과 비교하면 시장 기대감이 축소되긴 했으나 수요는 지속된다"라며 "호황기 밸류를 인정 받기는 어렵고 인프라 투자에 집중하는 FI는 에코비트에 관심이 있을 것"이라고 말했다.